来源:华尔街见闻

瑞银认为,美股市场的估值确实偏高,但算不上过高,背后有四大支撑因素:非衰退时期股市估值往往上涨、科技公司在美股市场中占比大增、公司的现金流改善、当前资本成本降低。

估值水平比30年平均高,美股到底贵不贵?还涨不涨了?

12月9日,瑞银策略分析师Jonathan Golub及其团队发布报告称,美股市场的估值确实偏高,但算不上过高,当前,美国经济的衰退风险已被控制,预计标普500指数的市盈率在2025年会继续上升。

今年以来,美股市场屡破新高,目前标普500指数的市盈率为22.2倍,比其30年平均水平16.8倍要高出5.4倍。虽然市场对“美股七巨头”等大市值公司的看涨情绪在推高市盈率,但需要注意的是,即使以等权重方式进行计算时,美股的市盈率仍然高达19.1倍。

虽然高倍数常常被视为看跌的信号,但投资者更应关注的是高估值背后的原因,瑞银认为原因有四:

除了瑞银,华尔街各机构对美股市场是否被高估也看法不一——上周五,华尔街顶级经济学家David Rosenberg刚为自己看空美股道歉,上周四,高盛资金流动专家Scott Rubner表示年底美股还要涨一波,上周一,洛克菲勒国际的主席Ruchir Sharma警告美股正处于泡沫之中……

1. 非衰退时期股市估值往往上涨

许多投资者假设股票估值或股票风险溢价会回归到公允价值,然而,瑞银的研究表明,股市估值在非衰退时期通常具有上行倾向,而在经济收缩时期则会迅速修正。

鉴于当前美国经济的衰退风险已被控制,瑞银预计,标普500指数的市盈率在2025年可能会继续上升。

2. 科技公司在美股市场中占比大增

瑞银表示,30年前,在互联网商业化之前、智能手机诞生之前,科技公司在标普500指数中的市值仅占为10%,而如今,这一比例已经增长至40%。在这一转变过程中,相比其他类型的公司,科技公司的收入增长更快,利润率也更高——自然而然地,美国市场的整体估值出现了上升。

根据报告,目前科技公司的收入增长、息税前利润率(EBIT)、市盈率分别为10.5%、23.8%、28.2倍,相比之下,非科技公司仅为5.7%、12.6%、18.9倍。

3. 公司的现金流改善

瑞银表示,过去30年里,标普500指数包含的公司资本密集度已经降低,因此,无论是科技公司还是非科技公司,现金流都大大增加,而更高的自由现金流意味着公司能向股东返还更多的资金,因此在市盈率上获得更高的估值非常合理。

4. 当前资本成本降低

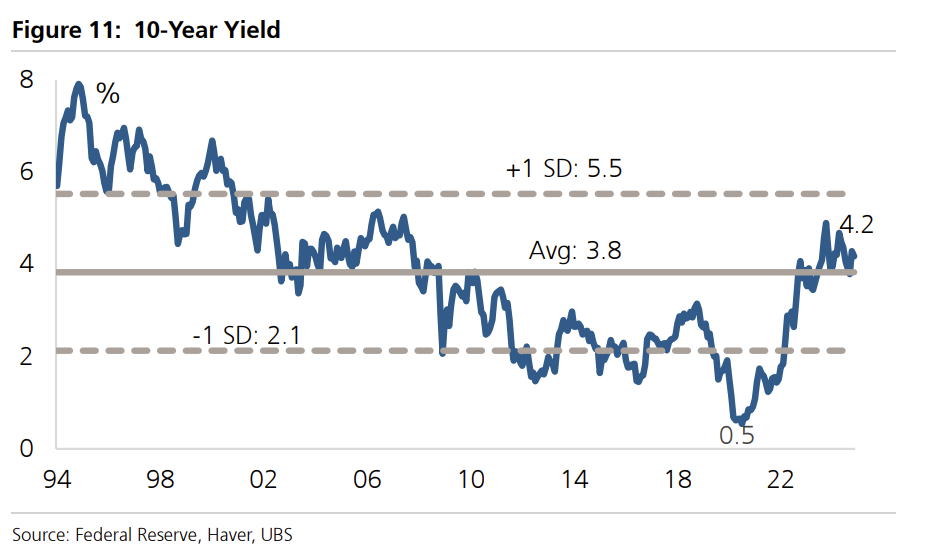

当前,10年期美债收益率约为4.2%,比长期平均水平3.8%高出40个基点,但信用利差却低了220个基点。瑞银表示,这意味着资本成本比历史平均水平低了20%。

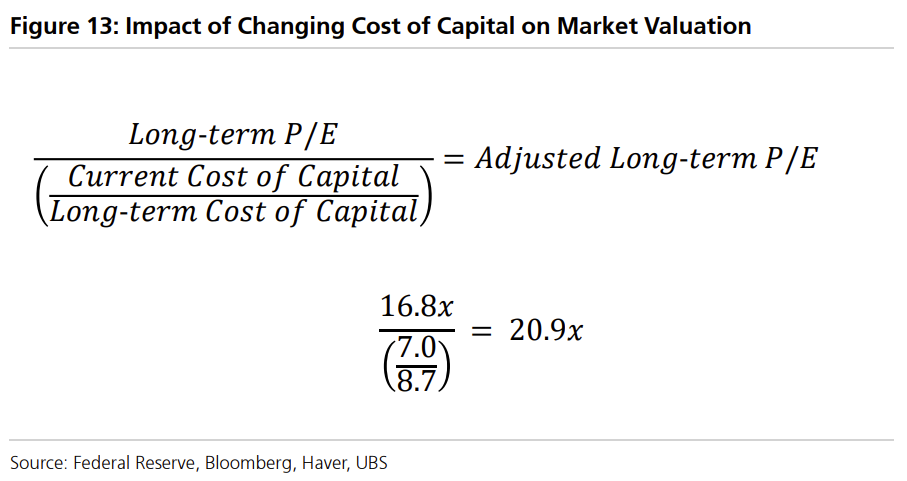

计算标普500指数的市盈率时,如果使用的是当前较低的资本成本,而非较高的长期平均资本成本,将使标普500指数的市盈率多出4.1倍。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论

2024-12-11 00:11:05回复

2024-12-10 19:26:02回复

2024-12-10 23:15:25回复

2024-12-11 02:52:09回复

2024-12-10 21:53:20回复

2024-12-11 01:50:21回复

2024-12-10 21:00:25回复

2024-12-10 22:55:23回复

2024-12-11 00:03:45回复