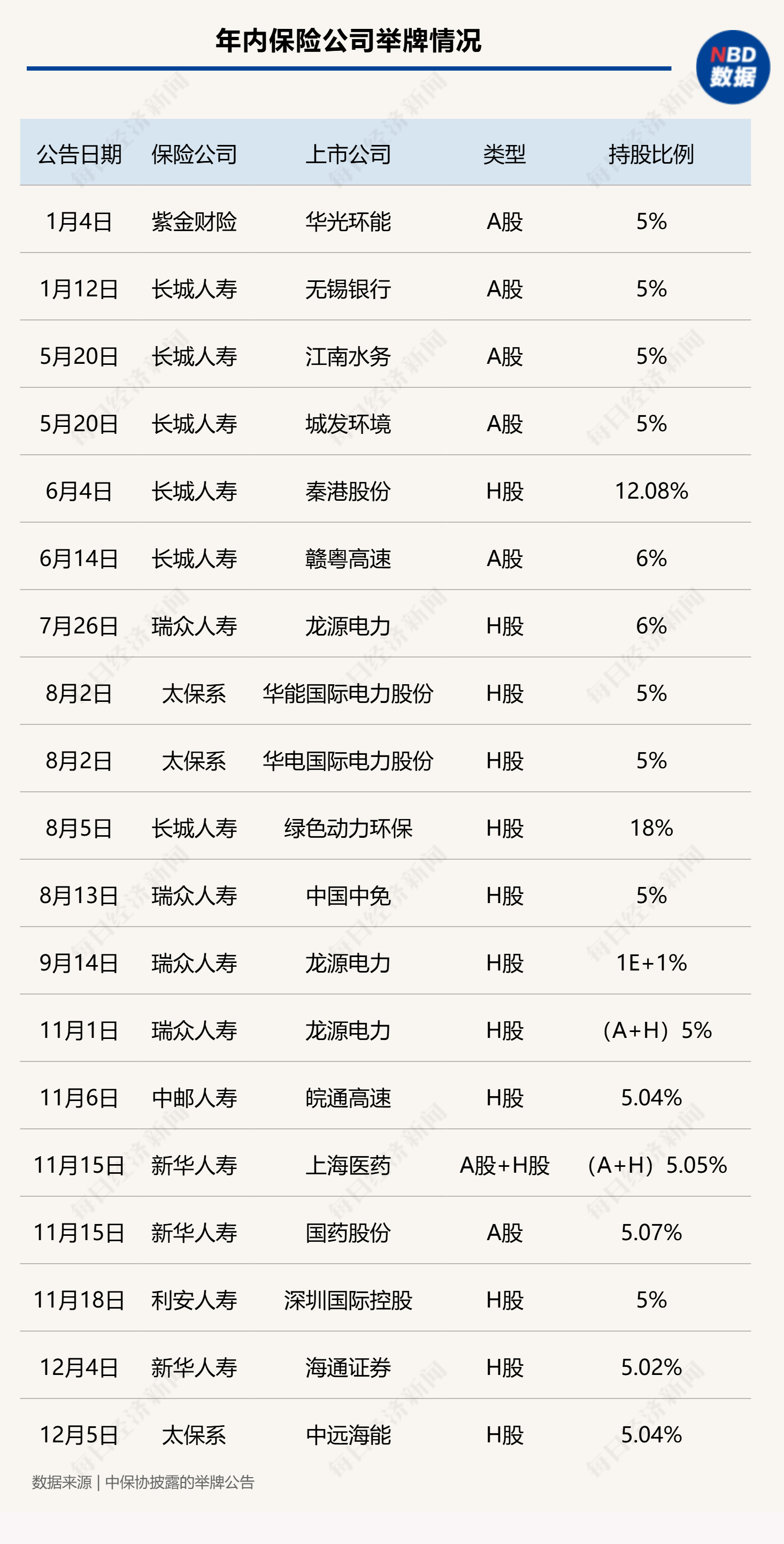

12月5日,太保寿险发布举牌公告,11月29日公司通过港股通买入中远海能H股股票996,000股触发举牌,“太保系”持股比例占该上市公司H股的5.04%。这已经是“太保系”年内第3次举牌港股上市公司,根据今年8月2日公告,“太保系”曾举牌过华能国际电力股份H股和华电国际电力股份H股。

另一家大型险企新华人寿年内举牌次数也多达3次。12月4日公司公告,新华人寿增持海通证券H股后,约占该上市公司H股股本的5.02%。根据11月15日公告,新华人寿还举牌了上海医药A股和H股,以及国药股份A股。

《每日经济新闻》记者统计显示,年内举牌快速升温,截至12月5日中保协、各家保险公司发布的举牌公告,7家保险机构举牌上市公司多达19次,是2021年以来一个增持“小高潮”。业内人士分析称,低利率环境下,险资适度提升权益投资配置比例,有望增厚投资组合业绩。此外,在新会计准则下,险资增配稳定分红的高股息资产,平衡FVTPL和FVOCI资产配置比例,可获得相对稳定的较高投资收益。

《每日经济新闻》记者统计显示,截至12月5日,险资举牌已经多达19次,涉及7家保险机构,这一数据较此前几年大幅回温,达到四年来新高。记者根据中保协披露的举牌公告统计,2021年险资举牌次数仅为1次,为近年来最低点,2022年至2023年举牌次数有所回升,但每年举牌次数仍仅为个位数。

从年内19次举牌来看,涉及7家保险公司,其中长城人寿和瑞众人寿举牌次数最多,今年以来分别为6次和4次,大型上市险企新华人寿和“太保系”各自举牌了3次,此外,紫金财险、中邮人寿、利安人寿各自举牌1次。

业内人士在受访时对《每日经济新闻》记者指出,在利率下行市场环境下,配置一定比例的权益资产,提升长期投资收益率,以满足负债成本要求,同时强化以高股息股票为主的权益类资产的绝对收益导向,提升投资收益的稳定性。

从行业分布来看,被举牌公司涉及公用事业、环保、交通运输、医药,此外还涉及银行、电力设备、零售等多个领域,显示出险资在投资布局上的多元化趋势,其中H股标的13起,A股标的7起,新华人寿举牌上海医药同时涉及A股和H股。

华创证券分析认为,从举牌行业分布情况来看,险资青睐商业模式成熟、盈利能力稳定、持续分红的价值型标的,贯彻落实监管对中长线资金价值发现、价值挖掘的功能定位。

从会计处理方式来看,举牌并持续增持的,如瑞众增持龙源电力,长城增持绿色动力环保、大唐新能源、秦港股份等,预计优先计入长期股权投资并以权益法计量。在此会计计量方式下,只要被投企业实现盈利,举牌方即可稳定地按照持股比例计入投资收益项目,贡献业绩增长。其他仅触及举牌线的举牌事件或计入FVOCI类股票资产,以其稳定的分红现金流贡献险企投资服务业绩。

业内分析认为,此轮险资举牌延续高ROE与红利风格特征,契合耐心资本寻找长期稳定现金流的逻辑。

如新华人寿就近期举牌两家医药类上市公司表示,作为医药领域的上市公司代表,国药股份、上海医药两家公司都具有高股息率特点,稳健性、成长性较好,契合险资长期投资理念。据悉,上海医药与国药股份对应2023年分红比例30%、40%。

根据新华人寿披露的举牌公告,截至2024年11月28日,新华人寿权益类资产账面余额为2913.9亿元,占公司三季度末总资产的19.86%。

对外经贸大学保险学院教授王国军在受访时对《每日经济新闻》记者表示,在股票市场上升阶段,举牌上市公司不但可以带来较高的二级市场收益,而且还能够分享上市公司在利润增长期的分红。险资举牌升温首先是看好资本市场,其次是保险资金今年增量较大,需要寻找安全性收益性和流动性都较好的投资标的。同时,新会计准则有利于险企追求长期收益的权益类资产。

从2023年开始,上市险企已逐渐全面施行新金融工具会计准则,非上市险企需在2026年全面施行,一部分非上市险企已提前切换准则。

在新会计准则下,大多数权益资产被计入交易类资产(即FVTPL),公允价值波动直接影响净利润,因此会造成净利润的波动加大。为了在新金融资产会计准则下降低市场波动对于净利润的影响,业内人士表示,将提高FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)的比例,在该分类下,金融资产市价波动并不计入净利润而是计入其他综合收益,股息收入可计入净利润,但买卖差价不能计入净利润。

“新会计准则实施后,一方面,可通过增配高股息股票,平衡FVTPL和FVOCI资产配置比例,获得相对稳定的较高投资收益;另一方面可增加长期股权投资占比,参与优质上市公司利润分享。”一位寿险公司高管告诉记者。

金融监管总局发布的数据显示,截至2024年三季度末,保险资金运用余额32.15万亿元,同比增长14.06%。保险业年化财务投资收益率3.12%,同比增加0.2个百分点;年化综合投资收益率为7.16%,同比增加3.88个百分点。

在股票配置方面,截至三季度末,人身险公司股票配置余额2.18万亿元,占人身险公司资金运用余额的7.55%,同比增长17.24%;财产险公司股票配置余额1506亿元,占财产险公司资金运用余额的7.05%,同比增长14.89%。

值得一提的是,人身险公司、财产险公司股票配置余额环比分别增加2414亿元、136亿元,占比环比分别增加0.54个百分点、0.56个百分点。

方正证券分析师认为,政策组合拳提振信心,积极引导险资入市,增强险资转向权益类资产的意愿。今年中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》,明确提出完善机构投资者参与上市公司治理配套机制,推动与上市公司建立长期良性互动。

金融监管总局人身保险监管司司长罗艳君9月27日在国务院政策例行吹风会上表示:下一步金融监管总局将继续优化保险资金运用的监管政策,引导保险公司完善内部长周期考核机制,加大对战略性新兴产业、先进制造业、新型基础设施等领域的投资力度,更好地服务新质生产力发展。

此外,也有寿险机构高管对记者表示,在行业利差损风险压力提升下,转向浮动利率产品成为行业一致预期,以分红险投资策略为例,需要更加注重风险与收益的平衡,既要确保资金的安全性,又要追求一定的收益性。“分红险账户可适当提升权益类资产占比,在稳健、长期价值投资的大前提下,承受一定波动,增厚投资收益。”

发表评论

2024-12-05 22:38:15回复

2024-12-06 05:16:21回复

2024-12-06 03:28:07回复

2024-12-06 05:14:43回复

2024-12-06 05:36:12回复

2024-12-06 06:53:07回复

2024-12-06 08:25:46回复