智通财经获悉,在美股高估值的环境下,两种“催化剂”中的一种可能导致市场回调。新加坡资管公司Foord Asset Management的投资组合经理Brian Arcese表示,美股市场“昂贵已经有一段时间了”——标普500指数今年迄今上涨了约23%。它的市盈率超过27倍,一些人表示用任何标准来衡量它都显示太贵了。

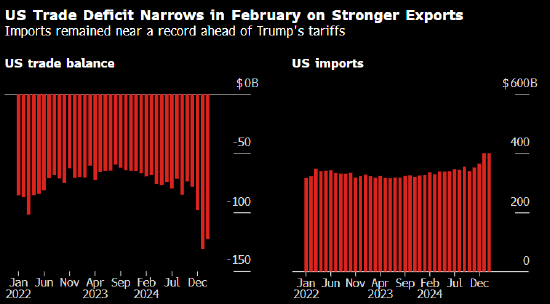

根据10月30日公布的数据,美国第三季度GDP增长低于预期。11月13日公布的数据显示,美国10月份通胀率升至2.6%,符合预期。

他在本周接受采访时表示:“我们确实认为调整是健康的,但你需要某种类型的催化剂来进行调整。我认为这可能是两种情况中的一种。我们看到美国经济增长放缓。(它)仍然很健康,但速度很慢,对吧?这可能是一种催化剂。如果经济继续放缓,如果我们看到通胀再次上升,这可能是一个催化剂。”

Arcese表示,在高预期的环境下,盈利增长放缓也可能导致回调。他说:“如果我们看一下企业明年的盈利预期,即使你排除了IT和通信服务这两个增长特别高的领域,也预计会有10%到12%的增长,这与历史相比是相对较高的。”

高盛上周在一份报告中也预测,到2025年,该公司的收益将增长11%。

Arcese说:“如果你有高预期加上高估值,那么如果你确实看到获利增长开始放缓,或预期开始下滑,这可能成为回调的催化剂。”

Arcese称,美国GDP增长和企业业绩增长,以及通胀和利率下降等因素构成了一种相对罕见的组合。他说:“这些因素加在一起实际上并不经常发生,对吧?这对股市非常有建设性,这显然是我们所看到的,也是股市继续创出新高的原因。我们认为回调是有益的。“

而在对于特定的板块,Arcese表示,公用事业是一个没有反映增长的行业。他说:“与以前相比,它们更贵了,但……它们的价格仍低于市场价格。”他指出,SSE Plc和爱迪生国际(EIX.US)是Foord Asset Management持有的股票。

Arcese说,数据中心的增加和人工智能的发展需要更多的电力,这意味着增长正在“回归”。他说:“与此同时,受监管的公用事业公司需要向电网投入大量资金,用于输配电,所有这些都能获得回报。”

发表评论

2024-11-22 19:58:32回复

2024-11-23 05:37:27回复

2024-11-22 18:38:44回复

2024-11-22 18:14:53回复

2024-11-22 19:42:05回复

2024-11-23 03:10:16回复

2024-11-23 00:29:23回复

2024-11-22 18:09:07回复

2024-11-22 23:51:53回复

2024-11-22 20:34:11回复

2024-11-22 20:21:13回复

2024-11-22 22:59:39回复

2024-11-23 02:35:29回复

2024-11-22 18:59:27回复

2024-11-22 18:21:20回复

2024-11-22 23:21:22回复

2024-11-22 20:32:22回复