21世纪经济报道记者 易妍君 广州报道

公募基金总规模再创新高,中国证券投资基金业协会(以下简称“中基协”)12月23日公布的数据显示,截至2024年11月底,我国境内公募基金管理机构共163家,这些机构管理的公募基金资产净值合计31.99万亿元。

相较2024年10月底,11月,公募基金总规模环比增加了0.48万亿元。这部分增量规模主要由股票基金、债券基金、货币基金贡献。其中,在A500ETF的助力下,股票ETF的规模增加了960多亿元。

受访人士向21世纪经济报道记者指出,未来,ETF等指数产品对基金公司的规模增长将起到重要作用。当前,通过深耕ETF细分赛道来实现规模增长、提升市场份额,已经成为大小基金公司的共同选择。

股基、债基规模齐增长

11月,公募基金总规模没有延续10月环比下滑的趋势,而是重新回到增长区间。

今年9月底,全部公募基金的资产净值曾达到32.07万亿元,但到了10月底,公募基金的总资产净值降至31.51万亿元;直至11月底,这一数据再次来到32万亿元附近。

除了10月,2024年8月,公募基金总规模也出现过短暂的下滑。中基协披露的数据显示,截至8月底,163家基金管理公司管理的公募基金资产净值合计30.90万亿元,较7月底31.49万亿元减少了0.59万亿元。

对此,排排网财富理财师姚旭升向21世纪经济报道记者指出,市场情绪的变化长期影响投资者的申购和赎回行为,导致公募基金总规模处于波动状态。

他举例谈道,9月底股票市场快速上涨,吸引了大量资金流入股票基金,导致债券市场发生剧烈震荡,债券基金被赎回。10月份市场行情调整,股票基金规模增长放缓,债券基金规模则继续缩水。

此外,姚旭升表示,ETF等被动投资产品的快速发展,促进了公募基金总规模的持续增长。

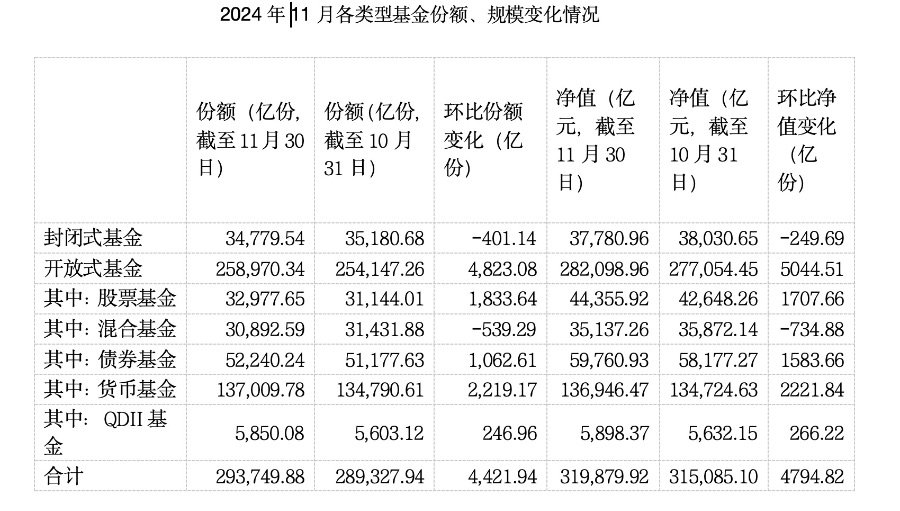

拆解来看,11月,公募基金的增量规模主要来自开放式基金中的股票基金、债券基金和货币基金。

根据中基协披露的数据,截至11月底,在开放式基金中,共包含2604只股票基金,合计份额3.30万亿份,合计资产净值4.44万亿元,较10月底分别增加了54只、1833.64亿份、1707.66亿元;共有2571只债券基金,合计份额5.22万亿份,合计资产净值5.98万亿元,较10月底分别增加了19只、1062.61亿份、1583.66亿元;共有371只货币基金,合计份额13.7万亿份,合计资产净值13.69万亿元,较10月底分别增加了2219.17亿份、2221.84亿元,货币基金数量保持不变。

此外,QDII基金的资产净值较10月底增加了266.22亿元;唯独混合基金的资产净值出现环比下滑;较10月底减少了734.88亿元。

对于债券基金规模增长的原因,格上基金研究员蒋睿分析,9月下旬以来,利好政策频出,先是推动股市呈现脉冲式上涨,随后整体赚钱效应不高,投资者保持观望,债券基金经历小幅赎回潮后规模企稳。同时,在降息降准的政策预期下债市开启了快牛模式,各期限国债利率均突破了关键点位,持续上涨的净值也吸引了不少投资者涌入。

A500ETF1月增加1389亿元

值得一提的是,在A500ETF的助力下,股票ETF的规模增长势头十分迅猛。

据Wind统计,截至11月底,国内上市股票ETF的资产净值合计达到2.87万亿元,较10月底的2.78万亿元增加了960多亿元。其中,仅A500ETF就贡献了1389亿元增量。

具体来看,一方面,11月,首批10只A500ETF的规模整体增加了774亿元,特别是南方、国泰、招商、富国、景顺长城、嘉实旗下的A500ETF,规模增长较多,这6只ETF的资产净值分别环比增加了112.26亿元、109.12亿元、90.64亿元、87.79亿元、84.99亿元、70.38亿元。

另一方面,11月,第二批12只A500ETF陆续成立并上市,截至11月底,其共计带来了约615亿元增量规模。其中,广发、华夏、易方达基金旗下的A500ETF规模相对较大,均达到100亿元以上。

在蒋睿看来,未来一段时间内,ETF等指数产品仍旧会持续贡献规模增长。

“2024年指数基金作为工具化产品越来越受投资者关注,当前市场投资情绪转暖但方向尚未清晰,投资者更愿意选择灵活申赎、费率较低、弹性不错的指数基金进行投资。”蒋睿表示。

从更大的背景看,发展ETF市场也是监管所鼓励的方向。2024年初,上交所就曾表态:将紧密围绕经济结构调整和产业转型升级,多措并举丰富ETF产品格局,持续优化ETF投资生态环境,促进资本市场持续开放,为指数化投资营造更为广阔的发展空间。

基于此,姚旭升谈道,未来,ETF等指数产品对基金公司的规模增长将起到重要作用,通过深耕ETF细分赛道来实现规模增长、提升市场份额,已经成为大小基金公司的共同选择。他进一步分析,大公司产品线遵循的是全覆盖策略,主流宽基与细分主题ETF都会布局,在大部分板块都会有相应的产品。而后期入局的中小基金公司,更多是遵循细分赛道策略,尽可能通过差异化经营在细分领域抢占先机。

不过,他也指出,基金公司应当注重产品的创新性与差异化,深入研究市场未来发展趋势,不断丰富产品线,为投资者提供更有竞争力的服务。

年内新发超1万亿份

拉长时间看,2024年前11个月,公募基金的资产净值较2023年底增加了4.39万亿元,增幅为15.9%。

其中,2024年以来,股票基金、债券基金、货币基金、QDII基金的规模均有所增长,分别增加了大约1.60万亿元、6610亿元、2.42万亿元、1728.55亿元;而混合基金的规模减少了4395.99亿元。

值得注意的是,在公募基金总规模不断增长过程中,新发市场仍发挥着重要作用。

Wind统计数据显示,截至12月23日,今年以来,市场上共成立了1091只公募基金,合计发行份额1.14万亿份,基本与去年全年的发行份额持平。

其中,股票基金的发行份额总计2328.67亿份,混合型基金的发行份额总计640.81亿份,债券型基金的发行份额总计8156.35亿份。

从基金公司层面看,大中型基金公司依旧是今年公募基金发行市场的主力。

据Wind统计,截至目前,华夏基金、易方达基金今年新发基金数量超过50只,富国基金、南方基金、汇添富基金、鹏华基金、华安基金、广发基金的新发基金数量在30只以上(不到35只);此外,招商基金、万家基金、嘉实基金、银华基金的新发基金数量均超过20只。

而北信瑞丰、国融、朱雀等多家中小基金公司,在2024年内尚未成立新产品。

谈及公募基金发行市场的两极分化现象,蒋睿指出,大型基金公司由于品牌效应、管理资产规模大、资金实力雄厚以及产品线完善,在新基金发行上占据优势,而中小公募知名度不高,在市场下行期更难获得投资者信任。

此外,姚旭升认为,市场环境变化对基金发行有显著影响,当市场波动较大时,投资者情绪趋于保守,认购新基金的热度下降,导致部分中小公募选择观望或减少新产品推出。

对于整个基金市场而言,并不是新基金越多越好,基金产品同质化也会带来各种负面影响。

姚旭升认为,健康的基金发行市场应包含多种类型的产品,满足投资者多元化的需求,包括不同的风险偏好和投资目标。市场应提供公平的竞争环境,避免“马太效应”导致行业垄断,应鼓励中小型基金公司通过创新和差异化发展谋求机会。

另外,他指出,基金公司应根据市场环境和自身能力,合理安排新基金的发行节奏,避免过度追求规模扩张而忽视产品质量和投资者体验。同时,监管机构应持续加强对基金市场的监管,确保市场公平、透明和规范,保护投资者合法权益,促进市场的良性发展。

发表评论

2024-12-25 02:57:49回复

2024-12-25 04:01:57回复

2024-12-25 02:54:20回复

2024-12-25 06:10:01回复

2024-12-25 07:31:49回复

2024-12-25 09:06:17回复

2024-12-25 04:59:12回复

2024-12-25 01:36:02回复