12月以来,国家集成电路产业投资基金(大基金)二期接连出手半导体芯片行业,连续入股多家半导体芯片公司,芯片产业投资再掀热潮。Wind数据显示,今年大基金一期与大基金二期已投资13家半导体企业,覆盖半导体材料与设备、芯片制造等半导体产业链。受益于政策扶持、芯片企业盈利向上以及国产替代趋势等多重因素共驱,国内芯片产业有望迎来周期上行机遇。在此背景下,科创芯片ETF富国(认购代码:588813;基金代码:588810)于今日起首发募集。

高弹性+高AI含量 成份股成长空间大

半导体产业链受大基金青睐,相关指数反弹势能强劲。其中,中游环节的芯片板块表现尤为亮眼。Wind数据显示,截至12月3日,自9月18日以来的反弹行情中,科创芯片、国证芯片、中证芯片产业和中华半导体芯片等主流芯片指数分别大涨70.34%、58.05%、56.72%和56.49%,均大幅跑赢沪深300指数同期25.09%的涨幅。其中,科创芯片指数高贝塔、强进攻属性更为突出。据了解,科创芯片ETF富国紧密跟踪科创芯片指数,该指数聚焦科创板上市的芯片产业链公司,结合了科创板和芯片产业的双重贝塔:科创板设置20%涨跌幅,相比其它板块10%涨跌幅,提供了更强的市场弹性;同时,在科创板上市的芯片公司占据了A股同类公司的半壁江山,汇聚一众龙头代表企业。

科创芯片指数还具备AI含量高的优势,而AI正是本轮芯片上行周期的需求主要来源。源于2023年AI技术的迭变,AI对于芯片算力及数量的需求剧增,呈现出十倍乃至百倍的需求提升。美国知名咨询公司Gartner的报告数据显示,全球AI芯片的市场规模预计在2024年增长至671亿美元,到2027年预计将达到1194亿美元。因此,科创芯片指数有望更好地捕捉AI崛起带给芯片行业的投资机会。

在高弹性、高AI含量的双重助力下,科创芯片指数未来盈利可期。据Wind一致预测,科创芯片指数未来三年(2024—2026)的营业收入有望达到2241.66亿元、2798.96亿元和3402.24亿元,同比增幅为48.12%、24.86%和21.55%;归母净利润则有望达到208.22亿元、338.96亿元和466.85亿元,同比增长53.83%、62.79%和37.73%。

政策利好频出 科创芯片或迎配置时点

分析认为,作为典型的强周期行业,芯片行业一般以3-4年为一个周期,本轮芯片行业上行周期始于2023年,未来仍有较大空间。目前,中国已连续多年成为全球最大的半导体市场,占据全球市场份额近三分之一。今年前三季度,国内半导体销售额达到1358亿美元,占全球比重近30%。

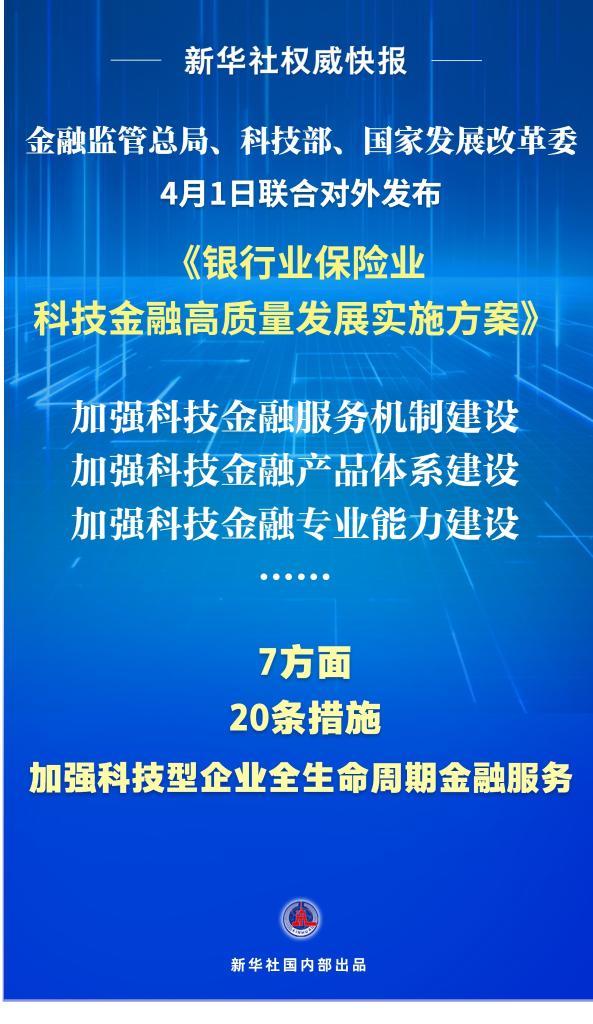

叠加我国对芯片行业的扶持力度上升至战略高度,未来有望兑现更多利好。三部门联合印发的《信息化标准建设行动计划(2024—2027年)》继而提出,要围绕集成电路关键领域,加大先进计算芯片、新型存储芯片关键技术标准攻关。除此之外,国家税务部门也对国内相关芯片企业提出了一定的税收减免政策,以此鼓励和推动芯片企业更好地发展。

科创芯片ETF富国拟任基金经理张圣贤表示,芯片行业目前正处于上行周期,随着AI应用进一步突破,我们相信行业的景气周期迎来持续上行,随着国产替代进一步加速,先进制程产业链、存储芯片产业链等相关产业有望迎来加速发展的机遇。从资产配置的角度而言,选择科创芯片相关ETF这类品种作为进攻型投资工具,是不错的选择。据了解,科创芯片ETF富国(认购代码:588813;基金代码:588810)将于12月13日至12月25日发行。

发表评论

2024-12-13 15:56:07回复

2024-12-13 22:44:10回复

2024-12-13 16:33:23回复

2024-12-14 00:48:15回复

2024-12-13 20:43:23回复

2024-12-14 02:45:42回复

2024-12-14 02:14:52回复

2024-12-14 01:25:12回复

2024-12-13 15:27:27回复