来源:瑞恩资本RyanbenCapital

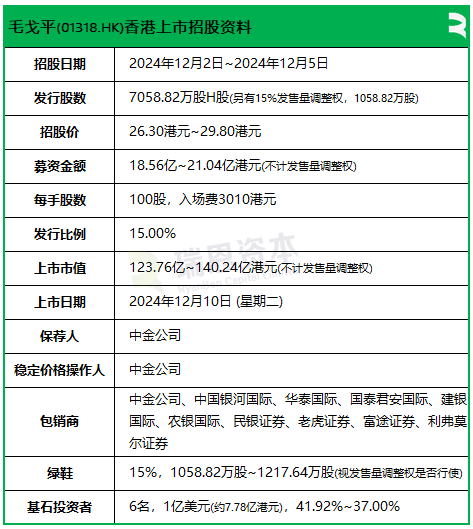

高端美妆集团毛戈平(01318.HK),于今日(12月2日)起至周四(12月5日)招股,预计2024年12月10日在港交所挂牌上市,中金公司独家保荐。

毛戈平,计划全球发售7058.82万股H股(占发行完成后总股份的15%,另有15%发售量调整权),其中90%为国际发售、10%为公开发售,另有15%超额配股权,每股发售价介乎26.30港元~29.80港元,每手100股,最多募资约21.04亿港元。

假设每股发售价28.05港元(发售价区间中位数)、发售量调整权及超额配股权未获行使,重塑能源预计上市总开支约1.35亿港元,包括3%的包销佣金、1%的酌情费用、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支等。

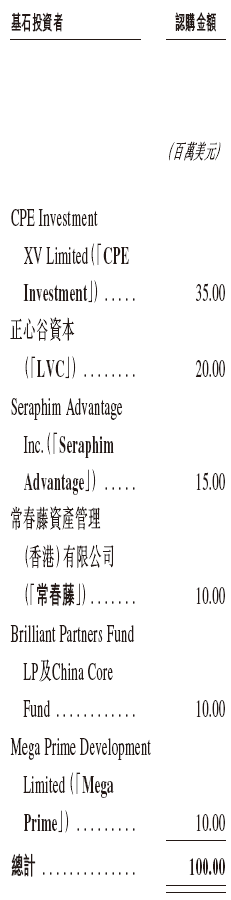

毛戈平此次IPO招股引入6名基石投资者,合共认购1亿美元(约7.78亿港元)的发售股份,其中CPE Investment认购3500万美元,正心谷资本认购2000万美元,ACCF Capital通过Seraphim Advantage认购1500万美元,常春藤基金认购1000万美元,Brilliant Partners Fund LP及China Core Fund认购1000万美元,大湾区共同家园投资(GBAHIL)通过Mega Prime认购1000万美元。

毛戈平此次IPO,募资净额约6.66亿港元(按发售价中位数计):约74.5%将用于氢燃料电池系统的研发活动及扩产提供资金;约15.3%将用于为氢能装备的扩产提供资金;约7.7%将用于海外市场业务拓展;约2.5%将用于营运资金及一般公司用途。

毛戈平此次IPO,中金公司为其独家保荐人、独家整体协调人、联席全球协调人,中国银河国际、华泰国际、国泰君安国际、建银国际为其联席全球协调人,其他包销商包括农银国际、民银证券、老虎证券、富途证券、利弗莫尔证券;安永为其审计师;竞天公诚、高伟绅分别为其公司中国律师、公司香港及美国律师;天元、普衡分别为其券商中国律师、券商香港及美国律师;仲量联行为其独立物业估值师;弗若斯特沙利文为其行业顾问。

招股书显示,毛戈平在上市前的股东架构中,毛戈平先生持股37.09%;汪立群女士持股9.64%;帝景投资(毛先生10%,GP;汪女士35.45%)持股0.47%;嘉驰投资(汪女士为GP)持股1.48%;毛戈平先生及汪立群女士夫妇,合共持有上述48.68%的权益,为控股股东。毛霓萍女士(毛先生的姐姐)持股9.64%;毛慧萍女士(毛先生的姐姐)持股8.16%;汪立华先生(汪女士的弟弟)持股5.19%;宋虹佺女士持股4.45%;徐科君先生(毛霓萍的儿子,毛先生的外甥)持股2.13%;丁韬先生(毛慧萍的儿子,毛先生的外甥)持股2.13%;姚芝红女士(天易投资间接股东之一)持股1.63%;深圳笃实持股1.25%;曹国熊先生(拥有天易投资20%股权)持股0.92%;苏州锦鸿,持股0.84%;其他股东持股15%。

毛戈平,于2000年由中国美妆行业的标志性人物毛戈平先生创立,在美妆行业中建立了强大的影响力,作为领先的中国高端美妆集团,致力于通过高质量和创新的美妆产品、专业的化妆艺术培训以及体验式和个性化的客户服务,为消费者提供全方位的美妆体验。根据弗若斯特沙利文的资料,毛戈平是中国市场十大高端美妆集团中唯一的中国公司,按2023年零售额计排名第七,市场份额为1.8%。

毛戈平招股书链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2024/1202/2024120200012_c.pdf

发表评论

2024-12-03 02:03:53回复

2024-12-03 00:59:37回复

2024-12-02 19:25:56回复