炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

是什么原因让A股走不出如美股一般的“慢牛”走势?

30多年来,A股市场长期牛短熊长、大起大落,这是不争之事。与此同时,无论是权威媒体,还是学界、业界的一致共识都是——希望市场能走出缓步持续向上的 “慢牛”,认为“慢牛”既符合各方的长远利益,也能促进经济健康发展。

说到“慢牛”,我们就不得不对标一下美股了。根据一家国内研究机构的统计:

平均来看,过去三十年间,A股熊市长度27.8个月,跌幅56.4%,牛市12.1个月,涨幅217.2%,熊市持续时间是牛市的2.3倍,呈典型的牛短熊长、暴涨暴跌特征;

而美国熊市持续18个月,跌幅31.5%,牛市47个月,涨幅122.5%,牛市持续时间是熊市的2.6倍,呈典型的牛长熊短、涨多跌少特征。

是什么原因让A股走不出如美股一般的“慢牛”走势?

1

让我们从投资者、上市公司、监管机构三个主要市场参与要素,来深入探讨一下。

1.投资人主体盼望的是“快牛”而不是“慢牛”

A股投资人以个人投资者为主。根据华西证券的策略报告,截至2024年第二季度,流通市值口径下A股投资者结构测算得到:

一般法人持股占比最高,为48.99%;个人投资者次之,为28.15%;外资持股市值占比4.10%;境内专业机构投资者合计持股市值占比为18.76%;而在境内专业机构投资者内部,公募基金、保险、私募基金、养老金持有流通股市值依次占比7.61%、3.15%、2.54%、1.92%。

在美国股市,机构投资者占比达60%,以401K养老计划为代表的机构投资者长期稳定投资。而国内股市个人投资人的占比过高,以外资机构、内资中的养老金、保险资金等为代表的“耐心”资本参与率低,导致羊群效应明显——

个人投资者成交量占比高达82%,沪深两市的平均年化换手率达189.6%,明显高于美股,A股市场定价被个人投资者主导,投机炒作气氛过浓;个人投资者成交占比过高引发A股市场波动过大;重政策走向和打探消息,轻基本面分析;机构行为也逐渐散户化等……

从人性角度,个人投资者都希望跟上快牛迅速致富的动机非常容易理解。如能快速致富的话,又有谁愿意慢慢变富呢?

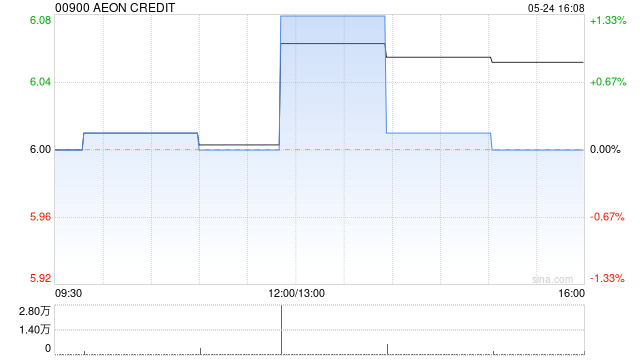

爆炒新股就是以上心态的典型体现:“红四方”公司于2024年11月26日上市,新股上市首日,即上演惊天暴涨行情,两次触发临停,盘中一度大涨超22倍。随后股价有所回落,截至当天下午收盘,红四方涨幅达1917.42%,报160.99元。也就是说,如果有中签者26日上午在最高点卖出,一签(500股)盈利即超9万元。

笔者刚好幸运中签,没有卖在最高价,但也有7万多的无风险利润落袋了。一年多次的海外游历费用有着落了。真是要真诚感谢特色的新股发行机制,也真心感谢炒新人士踊跃送钱……有网民调侃:“红四方,让中签者在上市首日全部红光满面。”

大家热炒的“红四方”是何方神圣?据公开信息,“红四方”是国内领先的氮肥和复合肥一体化企业,成立于2012年,隶属于中盐集团,是专业从事复合肥和氮肥产品研发、生产、销售和服务的化肥生产企业,而公司所属中证行业分类“复合肥”最近一个月平均静态市盈率15.74倍,平均滚动市盈率14.42倍,公司上市第一天收盘价算静态市盈率为203.33倍,滚动市盈率更是达到234.62倍,明显高于同行业水平。或者简单说,这家公司的真正价值不到首日炒新者付出价格的十分之一。

另一个角度看,做生产与销售化肥的“高大上”生意需要200多年才回本!这样的事要做吗?放在平时,大家都知道这事不该干,到了股票二级市场,投资人还能在喧闹中保持理性么?

2.“快牛”对于上市公司而言也是不差的结果

上市公司的实际控制人、高管往往大量持有自己公司的股份,“快牛”带来的超高估值,让他们(她们)身价猛涨,随便减持一点,就可以大大地“改善生活”。

9月底A股因政策转向而大涨之际,大批上市公司的大股东减持公告发布,其后,越来越多的减持接踵而至,让二级市场的接盘侠应接不暇。

不少上市公司也因战略投资等缘由而持有不少其他上市公司的股份,市场出现快牛时也可以选择迅速减持变现,为上市公司锁定丰厚的投资收益。

同花顺显示,2018年三季度至2021年四季度,格力电器持有另一家家电行业领军者海立股份9022.32万股,比例是10.41%。9月底以来,海立股份成了快涨的大牛股,股价不到一个月大涨300%。海立股份股价大涨途中,作为第二大股东的格力电器大举减持——10月10日至11月8日卖出了4304万股,减持股份占总股份的4.01%。减持完成后,格力电器及一致行动人将不再是持股5%以上股份的股东。

11月27日晚间,上市公司宏达高科发布公告称:把握住了市场的有利时机,果断出手,成功减持了部分持有的海宁皮城股票。截至公告发布之日,公司通过证券交易所集中竞价交易的方式,已出售海宁皮城股份共计1115万股,成交均价高达6.4268元/股,成交金额达到了7165.89万元;此次减持操作,不仅为公司带来了可观的现金回报,更进一步优化了其资产结构,提升了资本运营效率…..

总而言之,A股间或出现的“快牛”,给了上市公司以及实际控制人、高管高位抛售股票而获得暴利的机会,二级市场投资人慷慨踊跃地给上市公司及其老板们送钱,岂有不要之理。

3.监管者希望市场稳定却总是事与愿违

A股市场总是“快牛”而“长熊”,二级市场投资人参与其中绝大多数最终难逃巨亏,上市公司以及大股东们则因把握好机会卖出而大赚。而在所有参与主体中,吃力不讨好而挨骂最多的莫过于作为监管者的证监会了。

尽管把市场走势事与愿违的责任都归于证监会确实是有点冤了,但是,证监会作为市场的规则制定者与监管者,确实可以做得更多一点来改变市场的环境,从而让“慢牛”有可能被孕育长大。

许多学者都论证过,A股熊长牛短的主要原因在于:

第一,股票发行、退市制度尚未真正市场化导致A股难以形成良性循环。

一方面,发行阶段过分看重企业过往盈利和规模,上市企业通常处于生命周期的巅峰,持续发展能力不足。同时,一些真正具备潜力的公司因为盈利问题与A股失之交臂,导致价值投资理念难以深入人心或实施。

另一方面,实质上的核准制下,企业上市资格本身极具寻租价值,部分本应被逐渐淘汰的企业想尽各种办法保住上市资格,催生财务造假等问题。加之A股民事赔偿、集体诉讼等机制不成熟,监管部门执行退市制度投鼠忌器,A股退市企业数量长期少于美股,僵尸企业、仅有壳价值的企业大量存在。此外,非注册制的环境下还导致发行企业过度粉饰财务数据,发行定价不合理,滋生权力寻租和腐败等其他问题。

第二,市场法律体系建设不完善。

国内相关法律对违法犯罪行为的处罚偏轻,难以有效保护投资者。而相比之下,美股对于证券欺诈等违法犯罪惩罚较严,量刑较重,对违法犯罪行为起到了震慑作用。

第三,部分主流媒体过度渲染,干扰市场运行,政策市特征明显。

第四,监管部门重视资本市场融资功能,忽视投资功能和资产配置功能,使市场发展不健康、不充分。

2

以上这几点都对,但都是老生常谈了。

其实,A股熊长牛短的根本原因大家都知道,但为何就是改变不了?我认为监管机构对自己的定位是最关键的因素。

11月18日,一则证监会原主席在清华五道口金融学院言论刷屏了,他说3000点是心理目标共识,低了,就采取措施来托市;4000点很高了,超过GDP比重的120%,6000点更不可能……

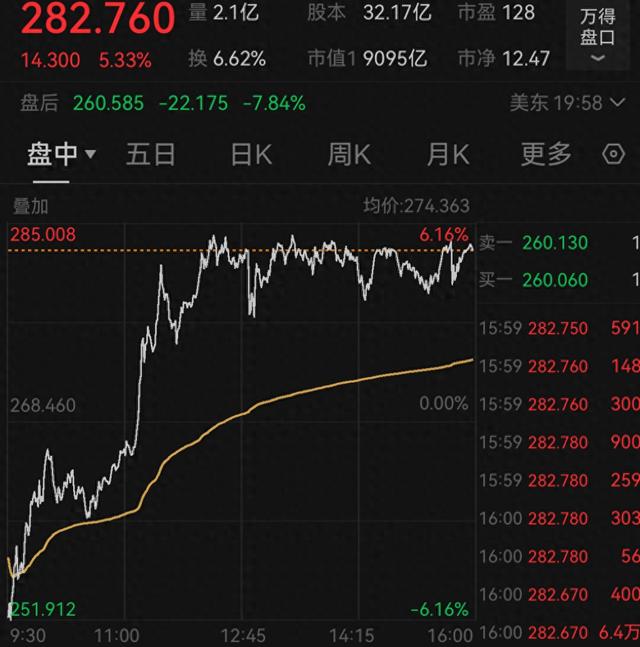

实际上,过去多任证监会领导都是按这个思路来管理市场,那怪不得,每一次熊市中后期,监管者都会因为要托市,于是根据散户们的呼吁把慢牛的条件之一——各类有利于市场今后走“慢牛”的负反馈工具给干掉一批,比如,今年初开始,A股表现持续低迷,结果,监管者不但实质上暂停了新股发行,还有融券、转融通、股指期货、期权、大股东减持等,同时放出更多的正反馈加杠杆工具托市,结果,9月底市场爆发上涨时,几乎没有任何市场化的工具来迅速制约……这样的结果是每一轮行情变得越来越快,与监管者想要的”慢牛”结果完全背道而驰。

我希望能看到证监会领导有一天能明确告诉市场:自己的职责是监管,确保市场公平、公开、公正地运行,市场的涨跌、投资者的盈亏不是自己要管的范围,行动上也坚决避免为股市以及上市公司做背书,让市场教育投资者。

监管者应尽可能减少对股票市场的直接干预,减缓市场一致预期形成的速度,而致力于构建市场机制充分发挥作用的制度框架,消除A股政策市特征,使得投资者正视自己的投资行为,建立理性投资的心理。

正可谓是:什么样的土壤决定了能长什么样的庄稼。只有监管者尊重市场、相信市场,摒弃工具性目的,让市场自身规律起作用,同时坚持投资与融资并重的市场发展理念,市场才得以健康、充分地发展,监管部门期待的资本市场支持实体经济的目标便能更好地实现,市场的走势才能真正实现“慢牛”。

3

短期而言,以上情况似乎难以迅速改变,A股熊长牛短之走势特征大概率会持续,投资人该如何应对?

1.切忌追热点

2015年是一轮“短牛”的高峰,投资人追过“一带一路” “互联网+”等热点;

2021年也是一次“快牛”的高光时刻,当时的响亮口号是,“当今不买新能源,等于20年前不买房”,不少投资人受蛊惑而高价抢入了各类相关电池、光伏公司……结果无一例外都被晾在高高的山岗上。

2.抛弃做波段

“股评家”说得最多的策略就是“高抛低吸”做波段,策略似乎永远正确。然而,理想很丰满,现实很骨感。人性的弱点一定让理想中的“低买高卖”变成现实中的“高买低卖”。我建议退而求其次,先尝试做到“低不抛,高不吸”,这样至少让投资人不会在熊长牛短、大幅波动的市场中屡屡巨亏。

更好的策略是“守拙”,即出手以“好价格”买入A股的“好公司”,然后“长期坚守”就行了。

若是以低价买入并坚持持有一篮子的优秀公司组合,尽管牛市持续不了多久,之后又长期不来,投资人依然能长期持有这些好公司靠分红而慢慢回本。

如遇上如9月底这样的市场突然大涨,则更是能充分把握住好机会而获取丰厚回报了;其实就像上文所述,许多上市公司就是这么干的。当然了,如果觉得自己很难辨别出哪些是“优秀公司”,那么,以“低不抛,高不吸”的方式长期持有主流指数基金(沪深300,MSCI A50,中证A50,中证A500等)也是可以立于不败之地的。

第一财经获授权转载自微信公众号“秦朔朋友圈”。

发表评论

2024-12-02 18:33:14回复

2024-12-02 16:37:03回复

2024-12-02 17:30:21回复

2024-12-02 23:17:22回复

2024-12-02 20:19:47回复

2024-12-02 20:23:30回复

2024-12-02 19:14:45回复

2024-12-02 13:43:31回复

2024-12-02 21:23:30回复

2024-12-02 18:59:01回复

2024-12-02 14:51:17回复

2024-12-02 18:21:07回复

2024-12-02 20:44:16回复

2024-12-02 22:34:10回复

2024-12-03 00:50:57回复

2024-12-02 13:32:51回复

2024-12-02 20:31:31回复

2024-12-02 18:59:20回复