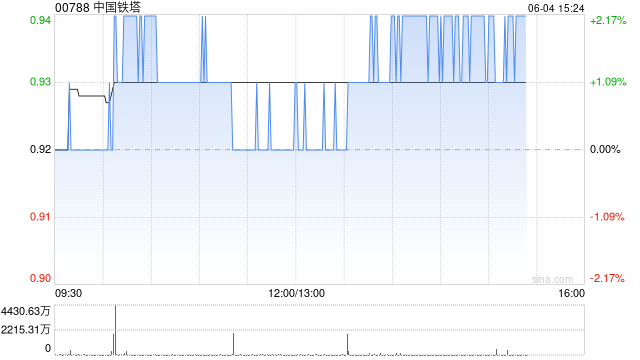

高盛发布研究报告称,予中国铁塔(00788)“中性”评级,微降对公司今年至2026年的收入预测最多1.4%,以反映由于价格下降,电讯塔业务的收入增长放缓,并将目标价由1.15港元上调至1.16港元。

该行预期,中国铁塔展望稳定,明年收入增长料稳定在4%水平、纯利料增长12%、每股股息料4.9分人民币,相当于同比升15%或达可分派盈利79%佔比。该行指,尽管面临应收账款老化的挑战,中国铁塔的现金流前景意味公司可以应付2025至2026年预期上升的派息比率。另料公司在2026年录得一次性折旧费用减少60亿元人民币,带动纯利增长46%,主要因为收购的塔楼资产达到可折旧寿命后,折旧费用将减少。

发表评论

2024-11-28 03:59:05回复

2024-11-28 05:43:04回复

2024-11-28 05:59:28回复

2024-11-28 05:37:28回复

2024-11-27 20:29:52回复

2024-11-28 02:46:38回复

2024-11-27 23:46:03回复

2024-11-28 02:19:45回复

2024-11-28 06:44:50回复

2024-11-28 04:58:38回复

2024-11-27 22:07:33回复

2024-11-27 21:19:46回复

2024-11-28 06:45:25回复

2024-11-28 05:49:45回复

2024-11-28 01:31:33回复

2024-11-28 03:48:14回复

2024-11-28 07:24:26回复