市场行情

沪指探底回升跌0.1%,固态电池概念近20股涨停

1,整体走势:市场全天探底回升,三大股指午后跌超1%,尾盘跌幅明显收窄。个股涨多跌少,沪深京三市超3700股飘红,今日成交1.52万亿元。截止收盘沪指跌0.1%,深成指跌0.17%,创业板指跌0.02%。

2,行业板块:服装家纺、教育、旅游及酒店等板块涨幅居前;华为手机、AI手机、太赫兹、CPO等板块跌幅居前。

3,热门概念:固态电池板块持续爆发,盟固利、领湃科技(维权)、龙蟠科技、圣阳股份、有研新材等近20股涨停。AI医疗概念开盘大涨,理邦仪器、贝瑞基因、塞力医疗(维权)等涨停。机器人概念尾盘异动,爱仕达、柯力传感、新时达、东杰智能、诺力股份、中坚科技涨停。(华尔街见闻)

恒生指数收跌0.41%,恒生科技指数收跌0.26%

截至收盘,来凯医药涨超17%,中银香港跌近5%,京东、美团均跌超3%。(华尔街见闻)

行业动态

被动卖出重仓股,错失股价飙涨!基金经理应该如何拥抱“时间的玫瑰”

在短期规模和业绩排名压力下,基金经理拥抱“时间的玫瑰”究竟有多难?尽管公募产品似乎具有永续运作的某些特点,但关于最低规模的存续条件,以及来自短期业绩的排名压力,意味着基金经理在长期策略中不得不面对来自基金持有人对短期业绩不满带来的情绪扰动,这使得许多基金重仓的牛股在长期买入的视角下,以短期逻辑被迫卖出,甚至出现产品清盘后重仓股集体飙升的无奈一幕。在此背景下,一些基金公司主动修改基金产品合同的存续条件,以避免基金经理的长期策略被迫短期化,一些基金公司则在业绩考核中加大了对长期业绩权重的占比。(券商中国)

突破万亿!

Wind数据显示,截至11月25日,今年以来,新成立基金发行规模突破1万亿份,达10211.97亿份。新成立基金数量突破1000只,达1002只。其中,今年新发行的权益基金规模占全部新发规模的近三分之一;新发行债券基金规模占据今年以来新成立基金总规模的三分之二以上。此外,今年6月,迎来基金发行的高峰,新成立基金发行份额1751.70亿份,为年内最高。(中国证券报)

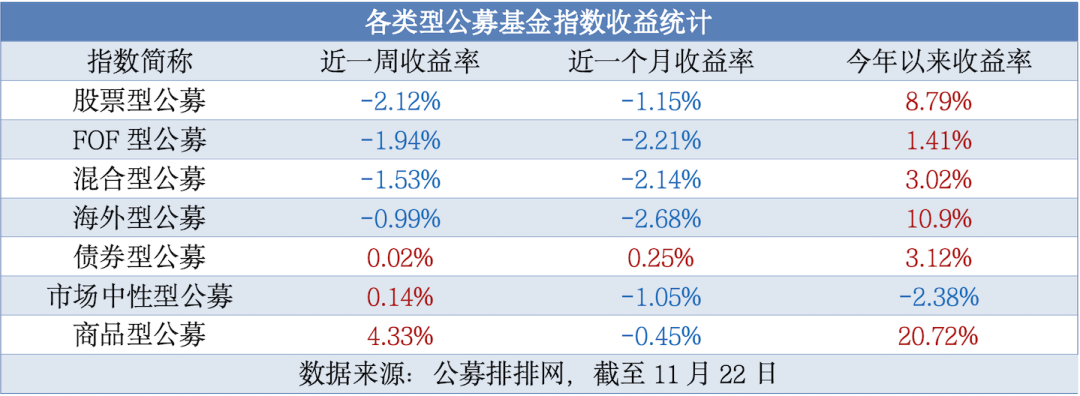

商品型公募基金单周大涨4.33%

公募排排网数据显示,截至11月22日,近一周各类型公募基金表现分化,其中近期持续表现低迷的商品型公募基金涨幅“起势”,近一周浮盈4.33%,创出年内单周最大涨幅的同时,近乎抹平近一个月的跌幅。另外市场中性型公募基金和债券型公募基金近一周同样实现正收益,公募排排网数据显示,市场中性型公募基金指数近一周浮盈0.14%,债券型公募基金指数近一周浮盈0.02%。实现正收益的各类型公募基金中,商品型公募基金指数今年以来浮盈20.72%,领先于其他各类型公募基金指数。受益于前三个季度海外市场的上涨,海外型公募基金指数今年以来浮盈依旧高达10.90%,表现仅次于商品型公募基金。股票型公募基金则受益于9月底和10月份的出现表现,今年以来浮盈8.79%,表现同样出色。(证券日报)

上周股票ETF整体净流入资金近140亿元

据统计,11月22日(上周五)股票ETF出现70亿元资金净流入,中证A500ETF及港股相关ETF净流入靠前,其中中证A500ETF单日资金净流入超百亿元,沪深300、上证50、中证1000等宽基ETF净流出较多。上周虽然市场以调整为主,但股票ETF整体呈现资金净流入,合计净流入资金近140亿元。(南方财经网)

抄底资金 来了!

11月22日(上周五),A股市场波动加剧,三大指数放量下挫超3%,上证指数收盘失守3300点,全天合计成交1.5万亿元以上。调整行情下,当日股票ETF出现70亿元资金净流入,中证A500ETF及港股相关ETF净流入靠前,其中中证A500ETF单日资金净流入超百亿元,沪深300、上证50、中证1000等宽基ETF净流出较多。上周虽然市场以调整为主,但股票ETF整体呈现资金净流入,合计净流入资金近140亿元。(中国基金报)

基金决战年末行情 主攻新质生产力方向

2024年只剩1个多月,公募基金年度业绩考核进入最后阶段。今年,较长时间陷入低迷的市场从9月底开始大反攻,在超预期政策暖风吹拂之下,市场走强。行情带动下,基金业绩明显回暖,主动权益基金整体获得2.73%的收益,目前排在前十的产品收益率都在40%以上。近期市场出现波动,给基金年度业绩争夺战增添不少变数。业内人士表示,临近年底,基金经理会基于投资框架和市场判断调仓换股,更注重长期表现,淡化排名。(中国证券报)

市场缘何回调?多家基金最新解读

近期,A股出现了一定的调整,特别是上周五(11月22日),A股三大指数均大幅回调,全市场下跌个股近5000只。多家基金公司表示,近期的市场调整,一方面源于政策相对进入空窗期,另一方面则可能来自外部地缘因素的频繁扰动,但上周五的两市成交额和融资余额有所攀升,显示资金面仍然对市场有一定的支撑,建议投资者不应过分悲观。(券商中国)

“固收为王”遇困 银行理财破局

历经数年的发展,银行理财产品在资产配置上呈现出明显的固收类主导、权益类资产占比较低的单一化趋势。虽然银行理财产品以固定收益类资产为主的稳健配置,可以满足保守型投资者对低波动、流动性强的资产需求,但是,这种资产端单一化的趋势给理财行业带来了一系列的负面影响,而且这种影响正愈发明显。当前,随着市场环境的变化,改变资产端的单一化趋势已成为银行理财行业人士的共识。(上海证券报)

主动权益基金业绩分化 北交所主题独占鳌头

10月8日,沪深指数达到了短期内最高点后,行情随即走出宽幅震荡行情。10月8日至今,沪指整体跌幅约6.38%,深证成指跌幅约9.19%,创业板指则跌超14%。在调整期间,有接近三成的主动权益类基金继续接力上涨,多只重仓北交所板块的产品和投向芯片、半导体以及军工行业的基金超越了10月8日创下的前期高点,而同期消费板块和周期资源股则略显逊色,经过一个多月的行情演绎,主动权益类基金业绩差距最高达到了66%。

值得一提的是,当下基金经理对芯片、半导体板块的后续行情依旧保持乐观,但对北交所的后市观点却较为谨慎,有基金经理从估值方面已有了“恐高”情绪,并认为北交所个股在情绪转向时也会面临较大波动。因此,北证50更适合风险偏好较高,能承受股价大幅波动的投资者参与。(证券时报)

上涨行情聚拢人气 权益基金发行明显回暖

“9·24行情”已满两月,随着A股大盘回暖,权益类基金发行也随之人气回升。1月以来新基金发行份额再回千亿份,股票型基金占比71.01%,而中证A500联接基金是新发基金中最火爆的产品,大批基金实现顶额募集。证券时报记者通过多渠道了解到,无论是银行渠道、券商渠道还是基金管理人,都在加大马力营销中证A500ETF。除了渠道,各基金公司也在A500ETF发行上铆足了劲,晨星(中国)基金研究中心高级分析师李一鸣表示,近年股票市场回调给基金销售带来压力,最近市场的回暖则给基金销售带来了难得的机会,基金公司也积极把握中证A500指数的新品机会,希望通过加大销售力度来提升市场占有率。(证券时报)

公募规模谁主沉浮 ETF点燃全新引擎

ETF规模狂飙搅局,公募排位赛陡然生变。此轮ETF规模持续增长,成为公募机构规模增长的新引擎,也成为公募机构排位赛的胜负手。历经二十余载春秋更迭,公募基金的发展周期性依然较强。回溯公募发展史,每个阶段,都有一些基金公司能够抓住机会、脱颖而出,公募机构规模排名亦随之上下浮动。(证券时报)

公募基金打响业绩“排位战” 一批产品基金经理变更

临近年末,公募基金进入业绩“排位战”关键期。不过,一批产品却集中进行了基金经理变更。11月23日,包括交银施罗德、摩根士丹利、汇添富基金和富国基金等多家公募机构,纷纷就旗下相关产品基金经理进行变更。综合来看,这些基金经理变更包括增聘和离任两类,而离任又包括个人原因或公司安排等。

Wind资讯数据显示,截至11月24日,本月已有近300只公募基金产品发生基金经理变更,从产品变更情况来看,除了部分产品增聘基金经理成为“双管理”模式外,多数产品的基金经理主要以卸任为主,而从离任原因来看,包括个人原因、公司安排等。(证券日报)

126家私募机构买入年内上市ETF 偏爱中证A500ETF

私募排排网最新数据显示,截至11月24日,共有126家私募证券基金管理人旗下产品,出现在年内上市的107只ETF前十大持有人名单中,合计持有ETF份额达29.57亿份。同时,聚焦A股核心资产的中证A500指数,也被私募机构重点关注,上述107只ETF中有12只为中证A500ETF,合计份额为4.53亿份。

谈及私募机构热衷配置ETF的原因,优美利投资总经理贺金龙对《证券日报》记者表示:“其一,由于ETF的流动性较好,能够及时完成资产再平衡过程,调整投资组合达到分散风险的目的。其二,ETF的交易成本及管理费用较低,对于私募机构通过交易增厚策略而言,更具备配置价值。其三,ETF品种多样化,风格各异,适用于低波和中波乃至高波等不同风险收益比的策略。私募机构积极对ETF进行配置,也反映出市场对其高度认可。”(证券日报)

浮动费率基金如何做大做强?

2023年四季度,公募费率改革后的首批浮动费率基金正式起航。这种意在用制度捆绑基金相关各方利益的基金产品,被视为解决“基金赚钱,基民不赚钱”行业痼疾的有益探索方式,业内对其寄予厚望。从过去一年来的运行实践来看,该类基金的业绩表现可圈可点。截至11月20日,首批20只浮动费率基金均交出了正收益答卷,平均回报率超过12%,业绩领跑者成立以来收益超过40%。同业绩相对抢眼相对应的是,首批浮动费率基金的规模整体不大。截至今年三季度末,这20只基金总规模不足70亿元,只有交银瑞元三年定期开放基金的规模为18.67亿元,有9只基金规模不足2亿元,有5只基金规模甚至不足5000万元。

浮动费率基金如何做大做强?这需要进一步的观察分析。事实上,只有让基金投资者、基金公司和销售渠道等相关各方都获得合理回报,作为创新型基金产品的浮动费率基金,才能真正地发展壮大。(上海证券报)

11月份债基发行回暖 多只产品提前结束募集

Wind资讯数据显示,10月份,新成立债券基金仅有8只,发行总规模为134.83亿元。而11月份以来,截至11月24日,新成立债券基金已有17只,发行总规模为358.36亿元,发行数量和发行规模均较10月份有明显提升。与此同时,还有多只债券基金提前结束募集。11月份以来,就有施罗德添益债券基金、贝莱德安裕90天持有期债券基金、兴华兴利债券基金等7只债券基金发布提前结束募集公告。(证券日报)

公司动态

上周公募机构调研超500次

公募排排网统计数据显示,上周(11月18日至11月24日),公募机构参与到126家A股上市公司调研,合计调研次数达575次。数据显示,85家A股上市公司被调研不少于2次,其中15家被调研不少于10次。

汤姆猫被调研35次居首,当周股价涨幅达11.67%。此外,周大生、南极电商、模塑科技(维权)、工业富联、硅宝科技、奥普特、漫步者、金博股份、欧陆通、雅化集团等被调研次数居前,均被调研不少于12次。被调研次数排名前十的11家公司中(含并列),5家公司上周股价上涨,其中南极电商涨幅最大,累计涨幅超30%。(证券日报)

产品动态

13只新基金本周发行,指数型产品超半数

数据显示,13只公募基金(仅统计初始份额)本周(11月25日—12月1日)起发行,包括7只股票型基金和6只债券型基金。其中,股票型基金全部为指数型基金,包括兴证全球中证A500指数增强A、华泰柏瑞上证科创板200ETF、中欧国证消费电子主题指数A、鑫元中证800红利低波动指数A、广发上证50联接A、华宝创业板人工智能ETF、鹏华中证A500A。债券型基金中,包括3只中长期纯债型基金、2只混合债券型二级基金和1只被动指数型债券基金。(中国证券报·中证金牛座)

公募REITs持续扩容 今年获批已达23只

受益于我国公募REITs配套政策不断完善,2024年REITs发行迎来了井喷式增长,发行节奏明显加快。近日,平安宁波交投REIT、华安外高桥REIT正式获得中国证监会准予注册的批复,REITs产品今年以来获批数量已达到23只。(上海证券报)

人事变动

28位基金经理发生任职变动

今天(11.25)有36只基金产品发布基金经理离职公告,从变动原因上来看,有9位基金经理是由于工作变动而从管理的26只基金产品中离职。有1位基金经理是由于个人原因而从管理的8只基金产品中离职。有1位基金经理是由于产品到期而从管理的2只基金产品中离职。(金融界)

发表评论

2024-11-26 03:31:35回复

2024-11-26 05:44:00回复