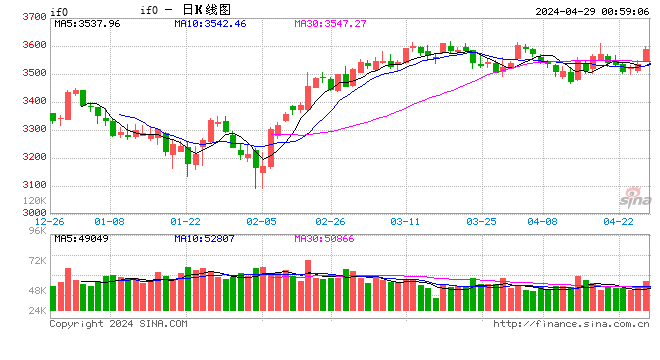

股指:股指先涨后跌,成交缩量,短期偏弱震荡为主

1、指数前高回落,市场情绪回调

上周,Wind全A先涨后跌,日均成交额1.71万亿元,周五放量下跌,随着前期内外部政策预期的落地,目前A股市场情绪正在逐步回归基本面逻辑。基本面来看,10月经济数据中消费受到家电和汽车带动表现回升,但价格因素仍然对工业企业生成造成扰动。大小盘指数分化轮动,热点题材经过多次切换,中证1000下跌1.55%,中证500下跌2.94%,沪深300指数下跌2.6% ,上证50下跌2.62%。1000IV和300IV明显回落,分别位于33.28和24.82;融资余额周度减少13亿元(周五除外),市场情绪可能正在筑顶。

2、财政政策预期落地,海外市场尘埃落定

上周重要经济数据及政策较少,市场关注点仍在此前系列政策的落地情况。11月上旬,国内财政政策聚焦化债,提供多项化债额度空间共计12万亿元,预计为地方政府节省利息费用6000亿元左右;但中央财政并未承接地方存量债务,仍由地方主导化债进程。海外特朗普交易持续进行中,美元指数以及美股、比特币等权益资产冲破前期高点,美债收益率上行;黄金则高位小幅回调后回涨。随着前期内外部政策预期的落地,目前A股市场情绪正在逐步回归基本面逻辑。基本面来看,10月经济数据中消费受到家电和汽车带动表现回升,但价格因素仍然对工业企业生成造成扰动。

3、上市公司财报显示经济仍处于筑底区间,如何提升资产端收益率是A股市场回升的关键。

目前,影响A股长期走势的主要因素仍然是债务周期下各部门去杠杆的进程,核心在于名义经济增速是否超过名义利率,即资产端投资收益能否超过负债端利息成本。今年前三季度,沪深两市A股剔除金融板块后,累计营收同比增速-1.7%(中报-0.6%);累计归母净利润同比增速-7.2%(中报-5.3%),单季同比增速-10.0%(中报-6.0%); ROE(TTM)为7.16%,自2023年以来连续多个季度小幅下降。尽管三季报整体数据偏弱,但是基本符合市场预期。从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。

国债:多空交织,债市延续震荡

1、债市表现:本周债市延续震荡走势。逆回购继续大额投放呵护资金面,资金利率小幅下行,置换债供给开始放量,多空交织下债市延续震荡走势。截止11月22日收盘,二年期国债收益率周环比下行1.4BP至1.39%,十年期国债收益率下行1.2BP至2.08%,三十年期国债收益率下行1.8BP至2.27%。国债期货偏强震荡,TS2412、TF2412、T2412、TL2412周环比变动分别为-0.07%、0.09%、0.21%、0.27%。美债收益率窄幅震荡,截至11月22日收盘,10年期美债收益率周环比下行2BP至4.41%,2年期美债上行6BP至4.37%,10-2年利差4BP。10年期中美利差-233BP,倒挂幅度周环比收窄11BP。

2、政策动态:本周央行净投放资金1868亿元。逆回购投放18682亿元,逆回购到期18014亿元。本周资金利率小幅回落,DR001、R001、DR007、R007分别较上周五变化-1.4BP、-1.0BP、-7.8BP、-2.9BP至1.46%、1.61%、1.65%、1.80%。11月LPR报价出炉,1年期品种报3.10%,上月为3.10%;5年期以上品种报3.60%,上月为3.60%。11月LPR报价保持不变,在OMO利率保持不变的情况下LPR按兵不动符合市场预期。关注11月25日MLF续作情况。

3、债券供给:11月15日首支置换债10年期河南再融资专项债(199058.SZ)发行落地,本周再融资专项债发行1926亿元,下周地方置换债披露计划发行8612亿元,11月合计发行规模已达10856亿元。按照当前发行节奏预计,今年2万亿元的再融资债额度大概率年内发行完毕。本周政府债发行5884亿元,净发行5423亿元,其中国债净发行2836亿元,地方债净发行2587亿元。发行计划显示,下周国债净发行-300亿元,地方债净发行9381亿元。

4、策略观点:下周地方再融资债券发行继续放量,且期限集中在10年期及以上,对长端债券形成一定扰动。资金面来看,逆回购投放量持续维持高位对冲债券供给与MLF到期压力,在货币政策MLF续作、买断式逆回购以及买卖国债的呵护下,预计政府债发行放量对资金面扰动有限。当前仍处于货币政策积极呵护资金面以及政府债集中放量发行的阶段,预计债市震荡走势延续。

宏观:稳外贸政策加码

实体经济方面,水泥方面,天气影响为主,本周磨机开工负荷有所下降;本周螺纹成交回升,库存略有回落,表需小幅回升;沥青出货量平稳。消费方面,一线和主要二线城市地铁客运量、拥堵延时指数保持平稳,国内航班执行数平稳。二手房住宅成交面积处于高位,乘用车销量明显好于去年。

政策方面,财政部11月18日公布,超长期特别国债支持“两新”资金3000亿元已全部下达,目前财政部正在按照党中央、国务院决策部署,紧锣密鼓组织落实,加强对地方的政策指导,用好6万亿元地方政府债务限额,更好发挥增量政策效应。部分省份已经启动发行工作,加快政策落实落地。目前,财政部正在制定提前下达工作方案,更好保障重点领域重大项目资金需求,发挥政府债券资金对经济回升向好的重要作用。

商务部印发《关于促进外贸稳定增长的若干政策措施》,涵盖金融支持、跨境贸易结算、跨境电商等9方面政策措施,以促进外贸稳定增长,巩固和增强经济回升向好态势。特朗普上台后,市场对于加关税政策实施的预期升温。当前,美国最惠国关税税率平均约为2.2%,但是贸易摩擦以来美国分批增加从中国进口的应税商品的税率,平均关税税率约为19.3%。美国非最惠国关税平均税率为42%,加上贸易摩擦以来增加的约20%的关税,对华平均关税将升至60%左右。若美国取消中国最惠国待遇,橡胶塑料、玩具、纺织服装鞋帽箱包、面板、家具、精密仪器等行业的关税增加幅度超过40%,为关税增加幅度最大的行业;考虑到规模,则纺织服装鞋帽箱包行业受的影响最大。整体来看,若美国取消中国最惠国待遇,则劳动密集型行业的出口税率增加幅度最大,影响也最大。

下周关注:中国11月官方制造业PMI(周六)和美国10月核心PCE物价指数同比(周三)

贵金属:地缘扰动 金价修复

1、伦敦现货黄金震荡走高,较上周上涨5.97%至2715.805美元/盎司;现货白银较上周下跌3.61%至31.327美元/盎司;金银比升至86.7附近。截止11月19日美国CFTC黄金持仓显示,总持仓较上次(12号)统计下降33029张至502952张;非商业持仓净多数据减仓2084张至234367张;Comex库存,截止11月22日黄金库存周度增加1.83吨至545.78吨;白银库存下降77.47吨至9565.82吨。

2、数据方面,美国10月成屋销售总数年化396万户,预期395万户,前值384万户。美国10月成屋销售超预期,环比涨幅创今年初以来最大,说明经济的韧性;美国11月16日当周首申失业金人数下降6000人至21.3万人,低于预期的22万人和前值的21.7万人,显示就业市场的韧性。从当前经济和经济数据来看,逐渐在验证美联储对经济和就业的认识,但由此也带来对于再通胀的担忧,由此谨慎推进降息的政策是理性的,美联储多位高官发声,其中鲍曼表示通胀进展似乎陷入停滞,倾向于谨慎推进降息,明年降息节奏将变得更加模糊。地缘方面,俄乌冲突有所升级。

3、本周金价由弱转强,但从白银及其他大宗走势来看,并未跟上其节奏;且周内黄金与美元也出现同涨节奏,说明市场存在一定的避险情绪。笔者认为,这与地缘冲突有所升级有关,之前随着川普当选,市场很快进入“特朗普交易”中地缘环境改善部分,黄金也一度表现出转势;但随着俄乌冲突的加剧,地缘扰动再次成为焦点,金价走势也由弱转强。“特朗普交易”市场开始提前定价,但也不会一蹴而就,后期关注点在于俄乌地缘的走向,若地缘环境改善预期不变,对黄金来说难言持续乐观,这可能也成为金价陷入中期调整的推动因素;否则黄金可能继续回归上升通道,继续走高。

发表评论

2024-11-25 10:23:55回复

2024-11-25 13:49:49回复

2024-11-25 21:29:19回复

2024-11-25 12:43:53回复

2024-11-25 16:12:53回复

2024-11-25 13:27:36回复

2024-11-25 20:06:34回复

2024-11-25 16:26:55回复

2024-11-25 13:46:57回复

2024-11-25 18:44:18回复

2024-11-25 21:31:50回复