卓创资讯生猪行业分析师刘博洋

【导语】前期能繁母猪产能缩减,生猪价格涨势相对明显,叠加生猪养殖饲料成本高位持续下滑,降本增效背景下,因此养殖端多数时段处于盈利状态。同时年内“二次育肥”养殖模式补栏空间增加,亦盈利颇丰。伴随产能恢复以及养殖结构变动,未来养殖盈利水平或下降,但养殖盈利更加多元化。

母猪产能缩减,2024年市场供应偏紧

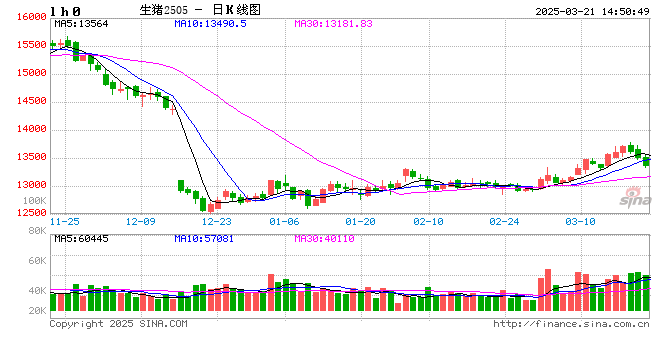

根据养殖周期推算,能繁母猪存栏量会影响10个月后的生猪出栏量。2024年出栏的生猪对应的是2023年3月份至2024年2月份存栏的能繁母猪,期间能繁母猪存栏量呈先减后增走势,对应2024年生猪理论出栏量先减后增加。2022年下半年到2023年猪价长期处于成本线以下,亏损导致养殖端主动进行产能去化。及至四季度,随着多地出现规模猪病,产能被动加速去化,综合奠定了2024年供应偏紧的基调,进而利多养殖盈利全面恢复。

降本增效,自繁自养盈利全面恢复

对比近两年盈利整体数据,不管是整体盈利水平还是盈利周期长度,2024年生猪自繁自养都得以全面扭亏为盈。2023年生猪养殖环节在供应端过剩、降本周期迟缓的双重压力下,全年盈少亏多,盈利周期仅出现在8-10月的两个月,盈利期均值仅有130.73元/头,其余月份皆有不同程度亏损。长周期亏损下,养殖主动减产,四季度猪病加速去化母猪,以及高压防疫环境减少配种等因素兑现,2024年猪价迎来上涨;另外玉米、豆粕等原料降价,叠加下游需求支撑转弱,成本猪料被动持续下调销价,降本增效主基调下,2024年养殖盈利全面恢复。根据卓创资讯监测,2024年1-10月份生猪自繁自养盈利均值344.56元/头,同比上涨393.41元/头,涨幅805.34%。

年内二育补栏空间增加,盈利幅度扩大

前期能繁母猪存栏持续从高位下滑,叠加2023年四季度猪病强化产能去化预期,业者对猪价上涨预期升高,2024年从各维度来看,二次育肥客户补栏空间皆有较为明显提升,且养殖盈利丰厚。一方面,河北、山东、河南等区域去产能预期兑现猪价上涨现实,在春节阶段提前显现,养户拥有较长的补栏规划窗口期,可选择时间空间增多且可自由选择长短线不同育肥方式。另一方面,非瘟疫情回归平稳,育肥中小猪风险降低,二育凭借育肥阶段高增重效率特点,稳定赚取料肉比,叠加全阶段饲料成本下滑,年内可选择补栏体重更加多元化。最后,长期亏损叠加猪病不确定性,中小散户更多的选择二次育肥实现降低亏损风险,二育群体规模得以扩大,加之5月以来猪价节节攀升至高位,盈利大幅度上涨刺激年内二育补栏体量随之提升。综合来看,在明确上涨周期以及成本下滑的主基调下,2024年二次育肥养殖模式快速发展,盈利也随之扩大。根据补栏体重标准为115公斤的生猪,育肥至150公斤出栏,2024年1-10月生猪二次育肥理论盈利均值为191.35元/头,年内盈利最高点为6月12日的611.42元/头。

综上所述,前期能繁母猪去化,叠加二次育肥补栏热度提升,猪价多时段高于成本线,2024年养殖端扭亏为盈。在无重大突发疫情和其他不可控因素发生的情况下,生猪行业盈利主要受供需波动产生的价格影响,而长线盈利走势受供应影响最大-能繁母猪。伴随着散户的退出以及转换养殖模式,产能更加向集团企业集中,常规饲料企业经营压力加重,部分饲料企业增加仔猪放养业务来保障饲料经营的持续性,未来仔猪育肥养殖盈利模式或增多。2024年能繁母猪产能逐步恢复,供应能力增加,2025年自繁自养盈利或同比下滑;另外,伴随二次育肥成体系化发展,但在供应充沛的情况下,二次育肥中长线操作或相对谨慎,短线养殖行为或增多,预计二育盈利跟随猪价波动更加频繁,但幅度或收窄。综合来看,未来养殖行业盈利水平或总体下降,但生猪养殖盈利朝多元化发展。

发表评论

2024-11-20 19:32:14回复

2024-11-20 19:29:14回复

2024-11-20 19:28:14回复

2024-11-20 14:03:44回复

2024-11-20 20:06:05回复

2024-11-20 15:34:56回复