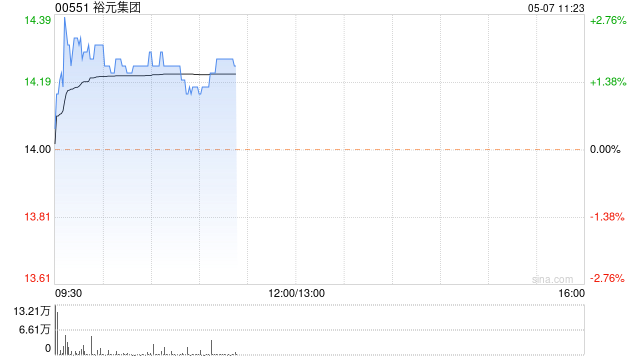

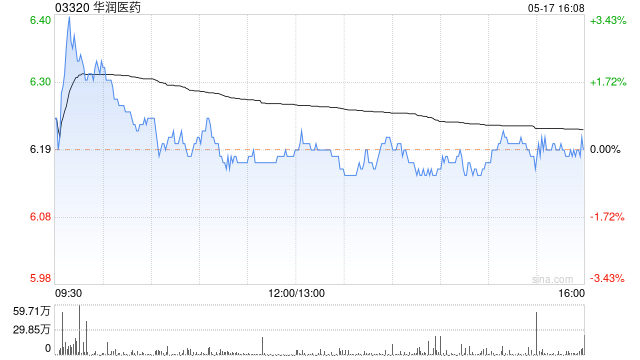

高盛发布研究报告称,升裕元集团(00551)目标价22.1%,从17.2港元升至21港元,同时降旗下宝胜国际(03813)目标价13%,从1港元降至0.87港元。均维持“买入”评级。

该行表示,下调对宝胜国际2024-2026年纯利预测19-31%,主要因为销售额、毛利率、经营利润率的压力。对于裕元集团的原始设备制造商(OEM)业务,略上调销售额、毛利率、经营利润率预测,因此上调2024-2026年盈利预测13-18%,受惠于订单增长健康以及2025年预计股息收益率良好,约为9%。

高盛指,裕元集团作为原始设备制造商,10月开始增长强势,OEM第三季好于预期,管理层增加对其2024财年的指引至订单量增约16%(此前为低双位数增长),这是一项巨大的惊喜。旗下的宝胜在双十一销售额同比持平,宝胜仍在优化门店网络及租赁条约,致力于进一步收窄线上和线下之间的利润率差距。

发表评论

2024-11-13 17:07:43回复