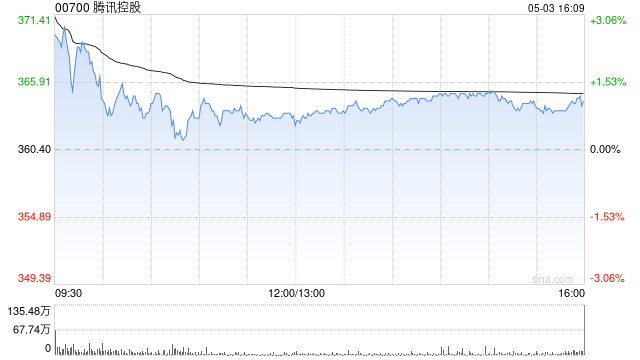

第一上海发布研究报告称,腾讯控股(00700)将于11月13日发布2024年Q3财报,据Visible

Alpha预期,Q3收入将达1670亿元,同比增8%,其中增值服务、广告、云和金融收入分别预期为823亿、296亿和535亿元。游戏收入预计将持续上升,得益于新品和爆款表现。广告业务受视频号等驱动,收入将同比上升。云业务将追求高品质增长,金融云关注大模型市场需求。微信支付与淘宝天猫互联互通,将提升技术服务费。

第一上海主要观点如下:

2024年第三季度财务一致预期

根据Visible Alpha的一致预期,三季度收入为1670亿元,同比增长8%。按收入细分,增值服务三季度预期为823亿人民币,同比上升8.71%。广告三季度预期同比上升15.18%,至296亿元人民币。广告收入预计延续高同比增长,视频号依旧成为广告增长的主要驱动力,预计客单价以及载入率仍有上升空间。三季度预计云和金融将录得535亿元人民币,同比增长2.75%。利润端,Non-GAAP净利润三季度预计同比上升19.55%,约537亿元人民币左右。

长青游戏策略稳定发力增长,AI赋能广告提效,视频号、小游戏、搜一搜广告流量增长助力商业化收入

业绩会中,管理层应该会就今年游戏爆款新品和未来游戏商业化发展做出新的展望。得益于大型游戏恢复和手游的优秀表现,公司游戏收入预计未来几个季度环比持续上升。国内方面,暑期档和平精英货币化自7月底加速,王者荣耀DAU仍能保持1亿用户,手游DNF三季度稳定游戏畅销榜TOP4。海外游戏持续贡献收入,王者海外版表现亮眼,7月跻身Sensor

Tower中国手游海外市场下载榜前三,预计海外游戏全年可以维持稳定增长。新游产品方面,9月底上线的三角洲行动上线一周注册人数已突破2,500万人。

广告业务收入在视频号高速发展和运营优化的双重加持下将同比上升。

得益于视频号载入率提升、微信小店生态升级、微信搜一搜广告流量持续增长及暑期游戏放量,均为广告业务带来有力支持。叠加上AI技术赋能腾讯广告3.0投放端,预计广告业务高毛利率的势头将延续。

云业务将持续追求运营效率的同时降低成本,着重于高品质增长。

金融云方面主要关注大模型市场环境带来的云计算需求攀升,加上小程式等专案的商业化进程。微信支付与淘宝天猫9月底开始互联互通,预计显著提升Q4及25年技术服务费。预计今年公司整体收入得到改善;降本增效持续进行,销售、管理费用率低于预期,期待视频号的亮眼资料披露。同时期待管理层在电话会上能给出更清晰的指引。

发表评论

2024-11-12 23:51:32回复

2024-11-12 21:24:47回复

2024-11-12 22:07:38回复