炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

主动权益基金逐渐丧失的A股定价权,正被以ETF为首的被动基金重新拾回。

近年来,主动权益基金业绩、规模双双下滑,严重的信任危机也随之而来,公募基金“丧失A股定价权”的论调一度甚嚣尘上。不过,随着产品体系不断完善与行业规模迅速扩张,一些ETF逐渐替代主动权益基金成为部分A股上市公司的最大机构投资者,对股价展示出较为显著的边际定价能力。

ETF越长大越能定价

当前,权益类ETF的规模首次超过3万亿元,在A股的定价权中扮演着越来越重要的角色。

今年以来,资金借道ETF持续涌入A股。前三个季度,股票型ETF吸金超9000亿元,为A股市场带来了显著的增量资金。截至目前,国内已有8只股票型ETF规模超过千亿元,规模超过百亿元的ETF数量则高达35只。

从产品设计上看,ETF对行业主题方向有着一定的主导作用,叠加增量资金不断涌入,ETF无疑对所持仓的成份股有了较高的定价权重。

最新披露的上市公司三季报显示,不少大块头ETF频频出现在上市公司十大流通股东名单中,成为影响上市公司股价的重要一方。在个别上市公司的股票定价中,ETF的影响力甚至超过了北上资金和主动权益基金。

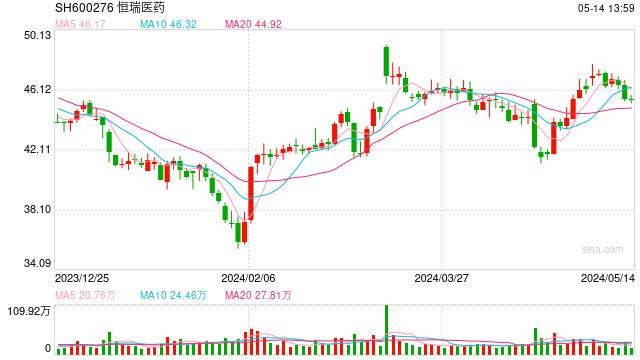

比如,今年一季度末,有4只主动权益基金和1只ETF现身于润泽科技的十大流通股名单;6月中旬,该股被纳入沪深300、创业板50等指数成份股,相关宽基ETF因指数成份股的调整而对其增加了配置。半年报数据显示,润泽科技十大流通股东名单中出现了4只ETF,主动权益基金则被挤出十大流通股东名单。

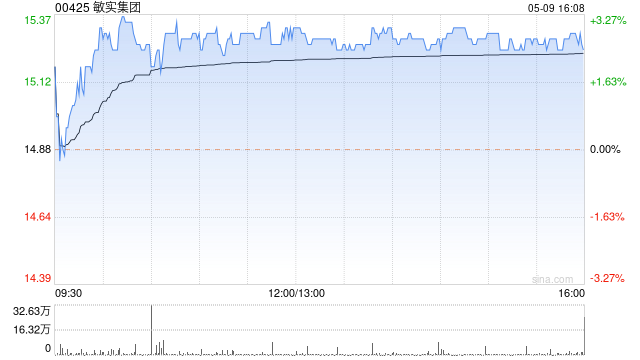

另一只个股昆仑万维(维权)也存在类似情况。一季度末,昆仑万维仅有3只基金现身于前十大流通股东名单,在6月中旬被纳入沪深300指数成份股后,三季度末该股前十大流通股东中的ETF数量已增加至5只,其中2只ETF的持股比例甚至超过陆股通的持股比例。

不难发现,近年来一些行业主题ETF或重要宽基ETF批量扎堆发行,为相关成份股带来了较为稀缺的增量资金,从而推高股价。

国泰君安策略研究认为,2024年以来,股票型ETF屡次展现了显著的边际定价能力。上半年,中央汇金持续增配宽基ETF,支撑蓝筹价值股走强;国庆节后,投资者大幅申购双创ETF,带动了成长股的快速上涨。

博时创业板ETF基金经理尹浩表示,股票型ETF的资产透明、风险收益特征清晰、跟踪市场紧密等特征,使其具有较强的工具性。正是基于ETF的工具性特征,投资者倾向于在市场底部位置通过ETF进行投资布局,期待在行情反弹中赚取收益。

富国基金基金经理苏华清认为,被动资金等增量资金是决定今年市场风格的关键因素之一。从历史数据来看,由于在底部区域行业间的分化较小,因此采用宽基指数的布局策略或更有效。

ETF推动机构化进程

显然,ETF规模的迅速扩张正对A股的市场生态产生着深远影响。

近几年,A股市场表现低迷,主动权益基金业绩沉沦,公募的资源配置能力和价值发现能力常被投资者诟病。不过,凭借ETF的强势崛起,公募基金对A股上市公司股票的定价能力有望重新崛起。这不仅仅体现在宽基ETF重仓的蓝筹股上,也体现在一些重要的成长股中。在芯片、半导体等新兴产业主题ETF规模屡攀新高的背景下,成长股估值的提升明显获得了较大的推动力。

中信证券(维权)研究部认为,一些格局清晰、已经被主动管理者充分研究挖掘为市场投资者所熟知的行业,有可能逐渐被行业指数基金引领。

以A股半导体龙头公司中芯国际为例,在其半年报披露的公司前十大股东中,有4只ETF产品现身。其中,华夏上证科创板50ETF的持股比例超过了国家集成电路产业投资基金二期,位居第四席,该ETF三季度末持有中芯国际的市值接近百亿元。除了华夏上证科创板50ETF,中芯国际十大股东名单中出现的ETF还有易方达上证科创板50、华夏国证半导体芯片、华夏上证50ETF。此前,中芯国际2022年半年报披露的股东数据显示,仅有华夏上证科创板50ETF和银河创新成长A两只基金进入前十。可见,ETF产品对中芯国际的定价权较之过往明显增强。

值得提及的是,根据公募基金披露的三季报数据,被动基金持有A股市值历史上首次超过了主动权益基金,前者对部分行业龙头公司的持仓比例甚至远远超出了后者。

当前,权益类ETF在A股市场扮演着重要的角色,不仅规模突破了3万亿元,持有人数量也在迅速增长。从流动性的角度来看,华安基金总经理助理、指数与量化投资部高级总监许之彦认为,一方面,ETF具有特殊的一二级市场联动机制。ETF流动性的背后是成份股的流动性,投资人的ETF交易行为可以高效地转化为针对成份股的交易,大大活跃了A股市场的流动性;另一方面,在市场低迷时,ETF对于稳定市场的作用凸现。在近两年A股整体表现不佳时,权益类ETF仍能吸引大量资金流入,在一定程度上起到了给市场注入流动性的作用,从而稳定市场。

“ETF的发展给市场结构变化带来了深远影响,有利于推动机构化进程。”盈米基金研究院量化研究员王誉蓉表示,ETF规模的迅速扩张也会在一定程度上影响着个股定价。另外,ETF规模的增长还会提高成份股上市公司的知名度,满足ETF选股标准的上市公司能获得更多资金青睐,反过来,这也在一定程度上让资金淘汰一些业绩不佳、治理不善的公司。

未来,ETF还可能更多地影响个股的定价,个股想要获得二级市场资金,会更希望进入指数成份股,因此指数的编制方法即成份股的入选条件,可能会成为上市公司需要考虑的一部分。目前,指数编制大多以市值作为筛选或加权条件,未来龙头或细分龙头更容易获得二级市场资金的支持,叠加兼并重组热潮,各领域的集中度有望进一步提升。

ETF狂飙一直在路上

11月1日,易方达、华夏、广发、华安等12家公募基金公司的中证A500ETF拿下批文,或将于近日开启发行。值得一提的是,这些产品刚刚于10月31日上报。从上报到获批,再到发行,可谓神速。与此同时,首批中证A500ETF规模已经迅速扩张至650亿元以上,发展势头正劲。

显而易见,ETF迎来了又一高速发展期,并将凭借优势再上新台阶。

“相比于个股投资容易引发的道德风险问题,ETF以其公开透明、高效低费的特征成为了机构资金托底市场的重要抓手。”许之彦指出,相较于其他类型的投资工具,ETF具有诸多优势,比如高度透明、较低的管理费用、交易便捷以及良好的流动性等。此外,ETF的一二级市场联动机制使得交易价格与标的资产净值紧密匹配,从而为投资者提供了公平的投资环境。更重要的是,随着资本市场的成熟与监管制度的完善,市场效率得到提升,信息透明度增强。在这样的背景下,主动管理型基金获取超额收益的难度在增加。

近年来,机构投资者已逐渐意识到ETF的优势,并将其视为优化资产配置的重要工具。与此同时,个人投资者对ETF的兴趣也在上升,尤其在A股上市公司越来越多,个股投资难度加大的背景下,ETF已成为个人投资者青睐的把握波动行情的工具。诸多因素共振,也导致大量资金借道ETF入市。

从海外的经验来看,当前国内ETF仍有很大的发展空间。ETF规模扩大和持有人增加,将促进A股市场的投资更加多元化,吸引中长期资金入市配置,从而改善A股的市场结构,增强市场的稳定性。

“参与指数化投资很明显的一个好处,是以ETF为代表的被动指数产品风险收益特征清晰、持仓透明,投资者通过ETF产品来实现投资策略将更加省时省心,这也有利于业绩归因和策略优化。”尹浩表示,未来,被动指数基金的持续扩大有利于促进投资者行为理性化,同时也促使A股市场更加有效。

王誉蓉认为,近年来,公募主动权益难以跑赢大盘,被动给了指数基金规模化发展的机会。参考海外发达市场,随着市场越来越成熟,阿尔法的获取越来越难,这也是被动基金能够发展壮大的契机。另外,在2020~2021年牛市中,主线清晰的赛道型产品规模增长迅速,越是细分且集中度高的产品,如芯片、创新药、白酒等主题,更受投资者关注。不过,高集中度基金在下跌时弹性也很大,公募核心资产近几年大幅下跌,在失去大主线后,赛道型基金的规模也迅速缩水,这无疑也给持仓较为均衡分散的宽基产品带来了发展机会。叠加2024年“国家队”在救市中直接高效地买入宽基ETF,这也进一步助力被动权益规模超越主动权益规模。

华南一位公募人士表示,作为基金管理人,未来会持续增加布局被动指数产品,壮大投研力量和销售队伍,把握指数投资快速发展的战略机遇。

ETF仍存在优化空间

尽管ETF的优势和进展已有目共睹,但其需优化的空间仍不能忽视。

“ETF产品的创新型和种类有待进一步提升。”许之彦认为,目前国内的跨境ETF、商品ETF、债券ETF及策略型ETF的类型和规模仍有较大发展空间。创新型产品比如反向、杠杆型ETF的发展模式仍有待探索。此外,随着市场监管趋严,传统的业务发展模式受到调整,未来针对ETF的布局、发行、营销、清盘等流程和合作模式仍有进一步优化的空间。

王誉蓉表示,当前ETF产品存在同质化现象,未来ETF市场的优化有望向多样化、创新、透明度和投资者教育等维度发展,比如涵盖不同行业、风格和策略等,让投资者能够更好地定制投资组合,以满足其特定的需求和风险偏好。此外,以往ETF常常重首发轻持营,短期持营带来的投资者满意度和忠诚度比较低,未来的优化方向将更多体现在财富管理方面。随着ETF的种类和布局越来越完善,需要帮助投资者实现财富管理目标,获得投资者信赖,才能让其更有意愿持有ETF产品。

在ETF产品的创新上,尹浩也认为仍有较大的发展空间。他表示,在产品大类上,可继续加大差异化的债券、商品等ETF产品布局;对于股票型ETF,国内可继续挖掘细分行业主题和更丰富风格的Smart Beta产品;海外方面,可在丰富国别宽基ETF的同时,挖掘主要经济体的优势行业或主题类产品。

许之彦强调,ETF对于公司整体的运营管理、投资运作要求更高,随着入局ETF市场的机构越来越多,ETF的投资和运营风险还需引起市场的更多重视。

责编:汪云鹏

校对:王蔚

发表评论

2024-11-04 23:19:39回复

2024-11-04 23:55:20回复

2024-11-04 21:16:31回复

2024-11-05 01:42:49回复