智通财经获悉,一直在对冲美国国债进一步抛售的投资者正准备迎接波动,因为周五公布的受飓风和罢工影响的美国10月非农就业报告为美联储下周的政策决定提供了最后线索。周五亚洲早盘交易中,美国债券几乎没有变化,10月结束时的月度表现是两年来最差的。随着美国大选和美联储会议的临近,一项衡量日收益率波动的指标达到了一年来的最高水平,因为交易员在做进一步下跌的准备,这可能会在未来三周将10年期美国国债收益率推高至4.5%,而目前的收益率约为4.3%。

Brandywine全球投资管理公司的投资组合经理Jack McIntyre表示,这种仓位使得周五公布的政府数据中显示的美国劳动力市场强劲的证据“难以让市场忽视”。尽管基金经理可以将疲弱的数据解释为罢工和风暴的副产品,但强劲的就业报告将消除政策制定者降息的压力。

他说:“我认为这届美联储不太喜欢让市场感到意外。”McIntyre预计,在下周的会议上,美联储将降息25个基点,这与大多数经济学家的预期一致,但他预计,美联储将发出强硬的信号,并“暗示他们暂时不会降息”。

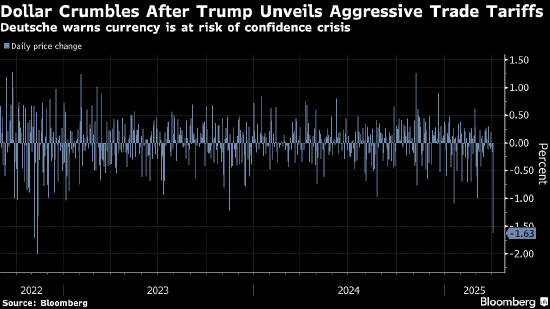

过去一个月公债抛售推高美债收益率约60个基点,部分原因是9月就业数据意外强劲。自那以后,由于美国大选日临近以及美联储政策路径的不确定性,市场波动性有所上升。受到密切关注的衡量美国债券市场波动性的ICE - BofA波动指数(ICE-BofA Move Index)本周收于今年最高水平,表明交易员正在支付更高的价格,以防范日益加剧的动荡。周四一笔引人注目的交易包括通过与有担保隔夜融资利率挂钩的期权获得1000万美元的长期波动溢价。

交易员预计,美联储下周降息25个基点的可能性约为90%,幅度低于9月份的50个基点。掉期利率定价美联储在未来12个月总共会降低约117个基点,比10月初时低约67个基点。

现金市场也出现了平仓现象。摩根大通的最新调查显示,随着中性头寸增加,客户在减少多头和空头头寸。

在期权市场,交易员一直在为进一步抛售做准备。周四的资金流动包括一笔650万美元的溢价押注,押注到11月22日的10年期美国国债收益率为4.4%,而人气最高的看跌期权则瞄准了收益率升至4.5%的目标。

Janus Henderson Investors美国固定收益主管Greg Wilensky表示,尽管10月份的非农就业报告不太可能改变人们对美联储11月份决定的预期,但该数据仍可能“影响市场对未来会议降息路径的预期”。交易员将关注失业率,经济学家预计失业率将稳定在4.1%。强劲的数据有可能支撑债券市场对明年初可能暂停降息的预期。

BMO资本市场美国利率策略主管Ian Lyngen在一份报告中表示,尽管美联储可能在下周降息,但“跳过1月份,转向季度降息25个基点的步伐,仍然是阻力最小的路径,与我们的预期一致,也是目前相对一致的看法”。

发表评论

2024-11-01 14:30:45回复

2024-11-01 21:54:44回复

2024-11-01 16:21:07回复

2024-11-01 15:39:39回复

2024-11-01 12:43:19回复

2024-11-01 18:45:51回复

2024-11-01 20:25:27回复

2024-11-01 23:25:05回复

2024-11-01 14:20:28回复

2024-11-01 14:39:22回复