转自:刘晓博说财经

原创 刘晓博

有不少读者留言,希望我分析一下如果特朗普卷土重来,将如何影响股市、楼市、汇率和经济。

今年的美国大选,充满了戏剧性。

先是特朗普遇刺(7月13日)大难不死,被认为是“天选之子”。如果当时投票,他将以较大优势当选。

拜登看到大势已去,在几天后宣布退出选举,哈里斯接棒。结果在8月、9月又出现了哈里斯支持率明显超过特朗普的局面。尤其是在两人辩论后,多数人认为哈里斯表现优异,战胜了特朗普。

进入10月,特朗普支持率显著反弹。这期间哈里斯在接受主流媒体采访时,多次表现出对经济政策的不熟悉,甚至说不清楚跟拜登政策的差异,民调支持率下降。

根据比较新的民调,特朗普已经追平哈里斯,并在几个关键摇摆州上明显领先。美国大选采取的选举人团制,获得超过50%普通选民选票,也未必能当选。摇摆州往往成为关键,而特朗普在摇摆州优势显著。

主流博彩网站上,押注特朗普当选的比例已超过64%。

根据《国会山报》(the Hill)/美国选举预测机构决策台总部(DECISION DESK HQ,以下简称DDHQ)的预测模型,特朗普胜选的概率于10月19日首次超越副总统哈里斯。根据上述模型,特朗普胜选的可能性为52%,而哈里斯胜选的可能性仅为42%。

在英国,主要预测机构也都倾向于特朗普会赢。知名预测网站《五三八》给出的特朗普获胜概率为51%,知名数据分析师内特·西尔弗则预估其胜率为53%,《经济学人》将这一数字上调至54%,而J.L. Partners公司认为特朗普获胜的几率达到了66%。

现在距离正式投票日不到10天了,提前投票已经开始。投票最关键时刻会不会有影响结果的戏剧性事件发生,还不好说。

下面谈谈特朗普如果当选,将产生哪些影响。

最大的影响,是给A股和港股带来不确定性。

当前中国股市主力大多处于“按兵不动”的状态,静待投票结果。虽然特朗普还是哈里斯当选,对中美关系的中长期走向的影响区别不大,但短期差异还是非常明显的。

大家最担心的,是会不会重启贸易战。

此前特朗普曾多次表态,他如果当选将向中国商品加征60%的关税。他还曾表态:拜登政府向中国新能源车征收100%的关税力度不够,如果是他将征收200%;还将对中国商家转移到墨西哥生产、出口美国的产品加征关税;对其他国家加征10%的关税等。

如果这一系列关税政策兑现,将对全球贸易产生冲击,影响最大的是中国。

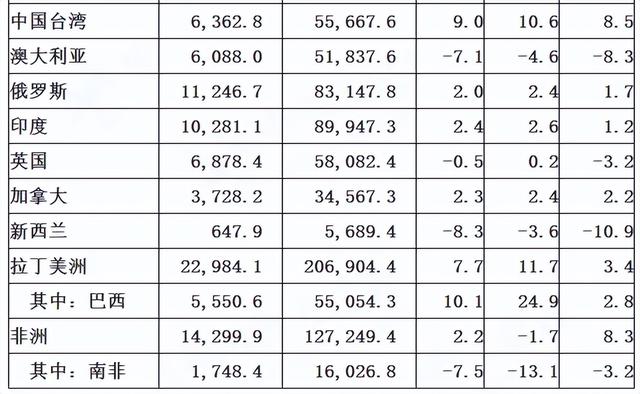

根据海关总署的数据,2024年前三个季度,中国对美国出口3811亿美元,进口1233亿美元,顺差2578亿美元。

今年前三季度中国对美贸易总额(美元值)同比增长了2.3%,对美出口(美元值)同比增长了2.8%;对美贸易顺差同比增长了3.7%。

今年前三季度中国在对外贸易中一共获得了6895亿美元的贸易顺差,创历史新高,其中对美贸易获得的顺差占比达到了37.4%。

美国仍是中国最大的贸易顺差来源地;第二来源地为中国香港,今年前三季度为2002亿美元,占全部顺差的29%;从欧盟获得的顺差为1812亿美元,占比26.3%。

香港主要从事转口贸易,从内地买入、然后主要卖给欧美。所以,对香港顺差相当一部分也是来自美国、欧盟。

这三地的顺差,占了全部顺差的绝大部分。(参见下图)

最近中美关系有所缓和,10月15日,领导人向美中关系全国委员会2024年度颁奖晚宴致贺信的时候表示,“中国愿意同美国做伙伴、做朋友”。随后,大熊猫外交重启。

今年以来,高层跟欧美领导人接触明显增加,中国单方面增加一批发达国家人员免签入境,高层提出反内卷式恶性竞争(解决过剩产能问题)。

这些新措施在很大程度上改善了预期,是支撑股市、楼市、经济走好的重要因素。

如果特朗普上台,霸王硬上弓对华输美商品加征60%的关税,可能引发新一轮贸易战,对股市造成负面影响。

特朗普喜欢直接面对记者,上一轮任期里几乎天天亲自回答记者提问,而且多次以自己的发言影响了中国股市为荣。他如果再次上台,几乎每天都可能影响股市。

特朗普的关税政策,还会冲击人民币汇率稳定。他上一个任期里,对人民币汇率的影响非常显著。当选、上台之初,人民币显著升值;贸易战爆发,人民币贬值;谈判接近达成协议,人民币再次升值。

如果未来真的加征60%的关税,可能导致人民币贬值。如果哈里斯上台,则预期相对稳定很多,人民币汇率也将大概率保持“强势+稳定”。

对于中国楼市,特朗普的影响能力有限。因为中国有外汇管制,房地产又是不可贸易的商品,主要由本地政策决定。

但有一点值得注意,特朗普是房地产商出身,天生喜欢低利率,喜欢降息。他上台之后,可能加速美联储的降息节奏,这让中国降息空间更大,有利于中国楼市的回暖。

但过快降息,是一个回旋镖。经济学家们普遍认为,特朗普对低利率的热爱,将再次造成美国的通胀,最终导致加息。

市场上一直有“特朗普交易”的说法,是指市场围绕特朗普胜选而出现的行情。

投资者们会押注特朗普上台之后放松金融管制、降低税收、提高移民门槛、加征关税、放松加密货币监管、支撑传统能源产业等,从而带来一系列的资产价格的调整。

比如银行股、传统能源股会上涨,加密货币价格上涨、黄金价格上涨,美国投资的“美林时钟”可能从“股牛”向“大宗商品牛”过渡。

特朗普上台,还会改变地缘政治的格局:比如乌俄战争的局面将出现新变化,可能会结束战争,让普京走出困难期;美国盟友们分担美国全球军费开支的压力加大;美国可能更关注中国议题。

关于特朗普上台之后的政策,坊间流传着“2025计划”的说法。据称,这是一项由保守派智库传统基金会等制定的政策蓝图,旨在扩大总统权力,并在一定程度上改变美国的行政、司法运作方式。

比如总统直接控制美国联邦调查局,裁撤教育部和环保相关部门,重新任命数万名联邦政府雇员;新政府将采用更加保守的行政人员,减少技术专家和职业公务员在行政领域的执行权和影响力等。

对此,特朗普公开否认。但这显然代表着他的真实想法。

所以,特朗普如果当选,冲击波将是全面的。不仅将给美国的体制带来冲击,还将给全球经济、地缘政治、中国股市和经济,带来较大的不确定性。

但中国经济、股市、楼市、汇率的表现,说到底还是由国内政策、国内经济活力决定的。内因是主要的,外因是次要的。

只要我们应对得当,不断改善预期,增强民企、外企和老百姓的信心,人民币资产是可以不断向好的。毕竟,过去几年经历了深度调整,目前处于被低估的状态。

未来一两个月,不仅要观察美国大选结果,还要看国内财政政策(主要是发债和赤字)的增量清单。

11月4日至8日即将召开的“十四届全国人大常委会第十二次会议”讨论议题已经公布,没有看到有关财政政策的,但有一项“审议国务院关于金融工作情况的报告”。这次会议的关注度比较高。

发表评论

2024-10-28 03:21:47回复