市场仍然在等待真正主线。“特朗普交易”是过去一段时间市场交易的重要线索,但随着大选临近以及此前市场对于“特朗普交易”的相对充分,针对大选本身的不确定性进行交易逐步成为市场投资者再平衡持仓的选择,于是我们看到VIX 指数的回升与美股的调整,而在美国大选落地之前,我们认为“特朗普交易”与“大选不确定性交易”的反复将延续。对于A 股而言,市场继续普涨背后是行业轮动速度在加快,国内投资者依然在基于各自预期进行交易,而方向的明晰可能仍需等待美国大选和国内政策方案的落地,当下市场可能并没有真正意义上的主线。10 月26 日以色列对于伊朗的袭击,我们认为这是在美国大选与以色列国内压力的共同作用的冲突的延续与升级,这或将促成中东国家内部、以及中东与其他国家的合作,对于中国而言,资源国与制造国合作的机遇在逐步增强。但恰好国内投资者近期对于外部变化显得有些钝化。

寻找不确定情景下的“避风港”。本轮市场波动率的抬升与指数表现呈现正相关性,这与历史大多时候的经验相背离,这也一定程度上是当下市场状态的刻画,结合期权市场来看:当下市场对于上行风险的定价可能依然处于较极端的位置,而对于下行风险应对不足,特别是考虑到未来大选与政策的不确定性,而在市场逐步开始定价下行风险时,按照历史经验低波资产往往占优,即低波资产更合适成为当下应对不确定性的避风港。值得一提的是,即使拉长期限来看,低波因子也能较长时间获得超额回报。与之相对应的是,动量策略(追涨)实际上并非好的选择,主流机构参与更多的领域动量因子可能更为有效。考虑到目前市场已经进入非主流机构资产高波动上涨阶段,投资策略上应该往降低波动率去靠拢,低波动资产正好经历了阶段性跑输,从因子视角筛选来看:

无论是采用20 天、60 天、还是250 天计算,低波动组合均以交运、电力及公用事业、银行为主要行业构成。

交易层面:关注个人投资者的“落袋为安”。在经历9 月末的净值反弹之后,主动偏股基金负债端滚动8 期加权收益率回升至约为-1%,处于赎回概率较高的区间,结合我们在报告《被动“浪潮”与主动基金的“回本赎回”》中的测算:伴随市场反弹而来的实际上是主动基金负债端较大范围的“回本赎回”,考虑到当下主动偏股基金仓位仍处于高位,这可能是当下市场在交易层面的主要扰动之一。另一方面,本轮行情的重要特征之一是ETF 工具的崛起,而从部分主要宽基ETF 的溢价率水平与买卖数据来看,增量参与者在本轮行情中可能经历了从“害怕错过上涨”到“害怕失去收益”的过程,这也是当下市场交易层面需要另一重要扰动。

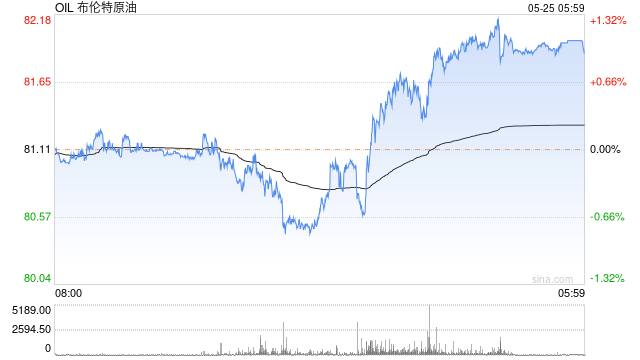

不冒进,事缓则圆。在缺乏更进一步基本面信息的情况下,海内外参与者都在基于未来潜在的情形平衡自身的组合,也因此造就了当下市场“博弈属性”的凸显。考虑到当下A 股市场可能对于下行风险的定价不足,低波资产可能是短期应对风险的“避风港”。不容忽视的是,中长期的基本面趋势正在孕育,而与之相关的实物资产是被当前市场明显忽视的板块,这也恰好带来新的机遇,我们推荐:第一,市场对于中长期基本面趋势的认知不足,未来实物消耗量的恢复叠加二次通胀预期,实物资产相关的资产最受益,仍是我们的首要推荐:有色(铜、铝、黄金)、能源(煤炭、油)、船运(油运、造船、干散);第二:化债主线下,金融板块的机遇仍然值得重视(银行、保险);第三,“特朗普”交易回归后,中国的中间品和资本品的制造仍是优势产业,推荐未来可能受益于我国企业出海投资下的资本品(机械设备、通用设备、运输设备)以及中间品(电池、特钢、铝材等);第四,国内大宗消费依旧受益于政策的支持,同时也具备全球竞争力、板块格局优化,推荐家电、汽车。

风险提示:国内经济不及预期;房地产政策超预期;海外经济大幅下行;测算误差。

发表评论

2024-10-28 06:13:28回复

2024-10-28 07:01:30回复

2024-10-28 03:33:32回复

2024-10-28 00:42:39回复

2024-10-28 06:25:18回复

2024-10-28 00:26:35回复

2024-10-28 03:31:17回复

2024-10-28 05:35:43回复