来源 熊园观察

国盛证券首席经济学家,熊园 博士

国盛证券宏观分析师,穆仁文

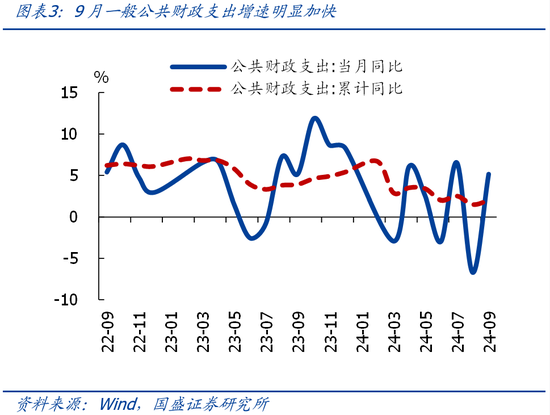

事件:2024年1-9月一般财政收入累计16.3万亿,同比-2.2%(1-8月同比-2.6%);9月一般财政收入1.53万亿,同比2.5%(8月同比-2.8%)。1-9月一般财政支出累计20.18万亿,同比2.0%(1-8月同比1.5%);9月一般财政支出2.79万亿,同比5.2%(8月同比-6.7%)。

核心观点:9月财政收支两端均有改善,集中体现在:一般财政收入增速年内首次由负转正(非税收入大增是主拉动)、土地出让收入降幅收窄、一般财政支出进度好于季节性、专项债落地加快等方面。往后看,继续提示:我国政策的底层逻辑已转变,尤其是中央加杠杆的想象空间明显打开,一揽子增量政策正加速落地,具体到财政端,紧盯三个重要时间节点:一是11月4-8日人大常委会会议(“近年来力度最大的化债”应会揭晓);二是12月政治局会议和中央经济工作会议(对明年财政政策定调);三是明年3月两会(对赤字率、专项债、特别国债具体部署)。

1、单月看,9月一般财政收入增速由负转正,非税收入是主要拉动、税收收入延续负增。一般财政支出增速也同样由负转正、支出进度也好于季节性,基建、民生相关支出增速均不同幅度加快。政府性基金收入增速降幅明显收窄,土地出让收入增速也有所好转;专项债加快落地,政府性基金支出增速也大幅改善。

2、季度看,三季度一般财政收入边际改善、非税收入是主要拉动,支出也有所加快;政府性基金收入边际转弱、主因土地财政偏弱,专项债加快发行、支出有所提速。

3、往后看,继续提示:9.24一揽子金融政策、9.26政治局会议、9.29核心城市松地产、10.12财政部发布会,指向我国政策的底层逻辑已经大转变,尤其是中央加杠杆,其中:当前经济的核心矛盾仍是需求不足,经济能否实质性企稳仍取决于财政扩张的实际力度,紧盯3个重要时点。

4、短期看,有3点关注:

>11月4日-8日的人大常委会会议,对增量财政政策的细化部署,尤其是本轮债务置换规模;

>财政加码后,宽信用的推进情况,以及水泥、沥青、挖掘机等实物工作量形成情况;

>一揽子政策落地后,基本面的演化情况,尤其是地产销售和房价的实际走势。

正文如下:

1、单月看,9月一般财政收入增速由负转正,非税收入是主要拉动、税收收入延续负增。一般财政支出增速也同样由负转正、支出进度也好于季节性,基建、民生相关支出增速均不同幅度加快。政府性基金收入增速降幅明显收窄,土地出让收入增速也有所好转;专项债加快落地,政府性基金支出增速也大幅改善。9月一般财政收入1.53万亿,同比由负转正至2.5%、是年内首次转正,其中:税收收入1.07万亿、同比延续负增,非税收入4627亿、同比增速大升至25.2%;支出2.79万亿,增速由负转正至5.2%、较上月明显好转,占全年比重为9.8%,略好于季节性(近三年同期均值9.7%)。9月政府性基金收入4040亿,同比-14.2%、降幅较上月大幅收窄;支出1.23万亿,同比34.2%、较上月抬升48.2个百分点。

2、季度看,三季度一般财政收入边际改善、非税收入是主要拉动,支出也有所加快;政府性基金收入边际转弱、主因土地财政偏弱,专项债加快发行、支出有所提速。一般财政方面,三季度一般财政收入4.71万亿,同比-0.8%、较二季度边际改善,其中:非税收入增速进一步升至17.9%、是主要拉动;一般财政支出6.52万亿,同比1.9%、较二季度小幅改善。政府性基金方面,三季度政府性基金收入1.09万亿,同比-27.9%、连续两个季度跌超20%,土地出让收入下滑是主要拖累;政府性基金支出2.48万亿,同比7.4%、较二季度有所加快,但主要集中在9月。

3、往后看,继续提示:我国政策的底层逻辑已转变,尤其是中央加杠杆的想象空间明显打开,一揽子增量政策正加速落地。但当前经济的核心矛盾仍是需求不足,财政扩张的实际力度仍是决定经济能否实质性企稳的重要变量,后续紧盯3个重要时间节点。9.24一揽子金融政策、9.26政治局会议、9.29核心城市松地产、10.12财政部发布会,指向我国政策的底层逻辑已经大转变,尤其是中央加杠杆,其中:当前经济的核心矛盾仍是需求不足,经济能否实质性企稳仍取决于财政扩张的实际力度,紧盯3个重要时点:一是11月4-8日人大常委会会议(本轮化债的实际规模应会揭晓);二是12月政治局会议和中央经济工作会议(对明年财政政策的定调);三是明年3月两会(对赤字率、专项债、特别国债等的具体部署)。

4、具体看,2024年9月财政收支有以下特征:

1)9月一般财政收入增速由负转正,非税收入是主要拉动、税收收入延续负增。一般财政支出增速也同样由负转正、支出进度也好于季节性,基建、民生相关支出增速均不同幅度加快。

>总量看,9月一般财政收入增速由负转正,非税收入是主要拉动、税收收入延续负增。9月一般财政收入1.53万亿,同比由负转正至2.5%、也是年内首次转正。其中,税收收入1.07万亿,同比延续负增、为-5%;非税收入4627亿,同比增速大幅升至25.2%、是23年以来最高增速,地方国有资产盘活可能仍是主要拉动。

>税收收入中,四大税种收入增速表现分化,土地和房地产相关税收延续负增。四大税种中,增值税同比-12.2%,降幅较上月走阔10.5个百分点,同期生产未有明显走弱,可能与税收入库节奏有关;消费税同比-16.3%,降幅较上月进一步走阔11.7个百分点,燃油价格下降、汽车销量走弱可能是主要拖累;企业所得税同比25.4%、连续两月高增,但近两月企业营收仍在走弱,相关税收是否能持续改善仍有待观察;个人所得税同比-1.8%,降幅较上月进一步收窄1个百分点。此外,土地和房地产相关税收同比-0.5%、延续负增,与房地产市场偏弱表现一致。

>一般财政支出增速由负转正、支出进度也好于季节性,基建、民生相关支出增速均不同幅度加快。9月一般财政支出2.79万亿,同比由负转正至5.2%、较上月明显好转。支出进度来看,9月一般财政支出占全年比重为9.8%,略好于季节性(近三年同期均值为9.7%)。主要分项来看:基建方面,整体支出增速3.8%,较上月抬升14.7个百分点。其中,城乡社区事务、农林水利、交通运输相关支出增速均不同幅度改善;民生方面,教育、社保、卫生健康相关支出增速也不同幅度好转。

2)政府性基金收入增速降幅明显收窄,土地出让收入增速也有所好转;专项债加快落地,政府性基金支出增速也大幅改善。

>收入端看,9月政府性基金收入4040亿,同比-14.2%、降幅较上月大幅收窄。其中,土地出让收入3069亿,同比-18.8%、降幅也明显收窄。土地出让收入明显走弱与我们此前提示的一致,一则去年底加快土地出让收入入库导致今年入库收入减少,二则房地产市场持续偏弱、土地出让难有明显改善。往后看,这两点因素难有较大改善,年内土地财政可能继续承压。

>支出端看,9月政府性基金支出1.23万亿,同比34.2%、较上月大幅抬升48.2个百分点。其中,土地出让收入安排的支出同比由负转正至7.3%,扣除土地出让收入安排的支出后同比增长60%、较上月明显好转,主要与专项债落地加快有关。

风险提示:政策力度超预期,地方债务风险超预期,经济超预期下行等。

联系人:熊园,国盛证券首席经济学家;穆仁文,国盛宏观分析师;刘新宇,国盛宏观分析师;杨涛,国盛宏观分析师;刘安林,国盛宏观分析师;朱慧,国盛宏观分析师;薛舒宁,国盛宏观研究助理。

发表评论

2024-11-20 22:24:42回复

2024-11-20 23:55:42回复

2024-11-20 22:35:58回复

2024-11-21 03:09:26回复

2024-11-21 05:31:06回复

2024-11-21 04:56:53回复