炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

股息率达 8%,上海实业控股(00363)每一年都没让投资者失望,2024 年在宏观经济疲软背景下,依旧稳中求进,坚持高比例派息。

智通财经 APP 了解到,上海实业控股近日公布 2024 年财报,营业额为 289.18 亿港元,毛利润 79 亿港元,归属于股东净利润 28.08 亿港元,毛利率及净利率 27.32% 及 9.71%。期间该公司每股盈利 2.582 港元,末期股息每股 0.52 港元,全年股息每股 0.94 港元,股利支付率 36.4%,股息率达到 8%。

该公司通过控股及参股方式布局基建环保、房地产、消费品以及大健康四大板块,在多元驱动下,凭借着业务强大的现金流能力,每年都会执行两次派息,不断提升股东回报率水平。而在过去三年,该公司市值也稳步提升,投资者在享受到分红收益的同时,也获得了不错的市值溢价。

多元业绩结构,现金流强劲

上海实业控股以现金牛的基建业务为基本盘,打造多元增长曲线及多元利润结构,消费品业务稳健增长,而近几年紧跟双碳及大健康的政策趋势,通过收并购以及参股的方式加大环保业务以及大健康业务的布局。2024 年,在具有挑战性的宏观背景下,基本盘稳固,保持强劲的现金净流入,而消费品逆势增长。

2024 年收入结构有所变化,该公司基建环保收入 102.63 亿港元,同比保持稳定,收入份额提升 3.7 个百分点至 35.5%;房地产业务收入 151.52 亿港元,受行业影响下滑,收入份额下降至 52.4%,而消费品业务收入 35.03 亿港元,逆势增长 9.4%,收入份额提升 2.3 个百分点至 12.1%。此外,大健康业务通过参股方式布局,只并表利润。

而利润结构变化则凸显了基建环保业务的刚性,以归属于股东税后利润而言,2024 年基建环保业务为 26.3 亿港元,近三年保持稳健增长,复合增速达到 16.9%,利润贡献提升至 85%;而消费品业务 6.43 亿港元,增长达 71.5%,近三年复合增速 44%,利润贡献 20.8%;房地产弹性较大,受行业影响产生了亏损,但亏损率仅为 0.24%,对利润影响小;大健康保持盈利,参股公司上海医药保持成长能力。

在多元的业绩结构下,上海实业控股保持了强劲的现金流以及相对稳定的盈利能力,2024 年股东净利率为 9.7%,而截止 2024 年 12 月,其持有银行结存(包括作抵押之银行存款及银行存款)达 285. 14 亿港元,其中现金等价物超过 200 亿港元。该公司拥有充裕的流动资金和稳健的利息覆盖倍数,不过在具挑战性的大环境中,资本支出谨慎,期间已签约的资本性承诺为 33.38 亿港元,相比于去年同期减少 48.82 亿港元。

基本盘稳固,利润率持续上升

具体来看,上海实业控股基本盘业务基建环保,其中路桥基建是现金牛业务。该公司旗下有三段收费公路,分别是京沪高速上海段、沪昆高速上海段以及沪渝高速上海段,2024 年车流量及通行费收入合计均保持增长,股东净利润合计 10.81 亿港元,利润率高达 53.3%,占比业务利润比重达 41.1%。

此外,期间该公司以 18.64 亿元出售杭州湾大桥收回资金,再通过认购 REIT 份额,提高资产利用率,可获得基金分红以及出售溢价回报。该项资产计入其他综合收益的金融资产,后期将会以公允值变动影响利润。路桥基建长期贡献稳定收益,,部分路段试行准自由流收费模式,大大提升了高峰时段的通行效率,利润率仍具有上升空间。

环保是上海实业控股长期关注且重点投入领域,双碳政策主导未来长达 35 年的能源转型周期,水务、固废处理以及清洁能源等相关领域均有较大的发展机会。该公司旗下有两个水务业务平台,分别是上实环境和中环水务,两家固废处理及垃圾发电业务平台,分别是粤丰环保及康恒环境。

其中上实环境是污水处理行业中龙头,业绩稳健增长,2024 年录得收入及股东净利润分别为 75.96 亿元及 6.05 亿元人民币。期间该公司在湖北省、山东省、广西壮族自治区及湖南省新增 4 个项目,合计设计处理规模 445000 吨/日,同时也积极拓展海外市场,把握 “双碳” 及 “一带一路” 的政策机遇。粤丰环保保持行业领先优势,期间共有 35 個已签订的垃圾焚烧发电项目,业务版图涵盖 12 省 25 市,全年净利润 8.8 亿港元。

现金牛业务 + 具政策前景的环保业务,上海实业控股基本盘稳固,利润率不断走高,2024 年股东税后利润率达到 25.63%,较 2022 年提升了 8.24 个百分点。此外,该公司积极响应能源转型政策,布局光伏发电、海上风电等领域,通过旗下上实航天星河能源持有的光伏电站资产规模达到 740 兆瓦,其经营的 15 个光伏发电项目已完成上网电量约 961600300 千瓦时。

而在其他多元业务中,消费品业务依托于南洋烟草及永发印务,业绩保持稳步增长趋势;房地产业务两家核心载体上实发展和上实城开保持财务稳定,整体房地产业务负债率为 58.5%,业绩相比于同行韧性;大健康业务具有政策空间,在《健康中国 2030” 规划纲要》的指引下,规划到 2030 年健康服务业总规模达 16 万亿元,产业进入六年冲刺周期,而其参股的上海医药为生物医药行业龙头,将充分受益于政策驱动得到快速发展。

坚定长期主义,常年高比例派息

上海实业控股具有长期稳健的发展模式,在稳固基本盘的同时,通过手握巨量现金,持续加码具有政策空间的环保及大健康业务,同时也践行 ESG 理念,在环保和社会责任等贡献一份力量,完善公司治理,保障业务的健康运行。而对于投资者而言,该公司最大的吸引力在于常年高比例派息。

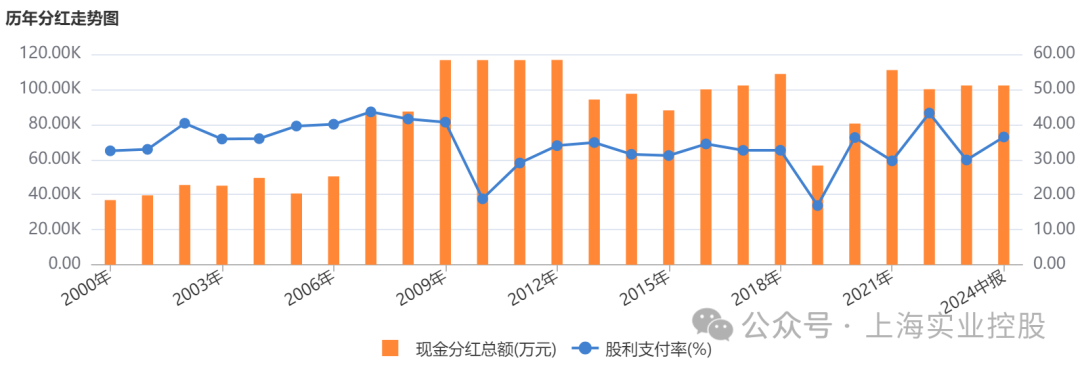

根据东方 Choice 数据,自 2000 年至今该公司累计分红高达 53 次,平均每年超过了 2 次(除了中期和末期派息外,还有特别派息),累计分红金额 213.82 亿港元,是其市值的 1.67 倍,累计分红比例为 32.98%,2024 年尽管身处复杂多变的市场,该公司仍坚持以慷慨分红回报股东,分红比例 36.4%。

另外,上海实业控股估值也非常吸引投资者,目前 PB 值仅为 0.27 倍,PE 值仅为 4 倍,远低于行业以及相同概念板块,而且常年派息下,股息率都保持较高的水平,目前高达 8%,远高于市场上稳健类理财产品,是稳健类价值投资者最青睐的标的之一。绩后,该公司获得投行花旗的看好,评买入评级并上调了目标价。

综合看来,上海实业控股坚定长期发展的理念,持续稳固现金牛业务,加码政策空间业务,不断释放成长和盈利的空间,而公司也积极分享公司的发展成果,常年慷慨派息,股利支付率以及股息率均保持在行业高水平。目前该公司市值远低于账目价值,低估明显,具有非常大的价值回归空间。

发表评论

2025-04-01 18:24:11回复

2025-04-01 18:38:13回复

2025-04-01 20:26:38回复

2025-04-01 22:01:47回复

2025-04-01 23:23:48回复