专题:聚焦券商2024年报

来源:华尔街见闻

中信证券全年营业收入637.89亿元,同比增长6.20%;归母净利润217.04亿元,同比增长10.06%。中信证券在财报中表示,证券行业并购周期缩短趋势有望在2025年延续,头部券商竞争加剧,行业集中度提升。

券商“一哥”中信证券2024年成绩单出炉,公司仍实现了营收和利润的双增长,营收同比增长23.95%,归母净利润同比增长10.06%,四季度净利润49.05亿元。值得注意的是,投资银行业务和金融市场业务均实现了显著增长。

周三,中信证券公布2024年第四季度及全年业绩,具体来看:

财务表现:全年营业收入637.89亿元,同比增长6.20%;归母净利润217.04亿元,同比增长10.06%;基本每股收益1.41元,同比增长8.46%;加权平均净资产收益率8.09%,同比提升0.28个百分点;

第四季度单季实现营业收入176.48亿元,净利润49.05亿元,虽较前几季度有所回落,但仍维持在较高水平;

资产规模:截至2024年末,集团资产总额17,107.11亿元,同比增长17.71%;归属母公司股东权益2,931.09亿元,同比增长9.03%。

值得一提的是,中信证券本期拟每10股派发现金红利2.80元(含税)。中信在财报中指出:

证券行业并购浪潮加速启动,行业整合频率和力度有所提升,自上而下推动并购成为主导力量,并购周期缩短趋势有望在2025年延续,头部券商竞争加剧,证券行业集中度提升。头部券商加快海外业务布局,围绕境内企业出海融资、企业跨境并购、跨境财富管理等核心领域,加大在东南亚、中东等新兴市场的投入。

投资银行国际业务快速发展,财富管理客户规模持续增长

分业务来看,中信证券的经纪业务、资产管理业务、证券投资业务分别占比26%、18%、38%;证券承销业务占比6%,营业收入较上年同期降超35%。

在投行业务方面,尽管国内股权融资市场整体下滑,中信证券依然维持了市场领导地位。公司完成A股主承销项目55单,承销规模703.59亿元,市场份额21.87%,IPO与再融资承销规模均排名市场第一。在债券业务方面,承销境内债券5,088只,承销规模20,912.37亿元,同比增长9.49%,成为同业中首家实现当年债券承销规模突破2万亿元的券商。

公司国际业务快速发展,港股股权融资业务排名提升至市场第二、中资离岸债业务排名提升至市场第一,成功在美国、印度、菲律宾、马来西亚等多个市场完成了IPO、配售、供股等多元化交易,体现了其全球化布局的战略成效。

在财富管理领域,截至报告期末,客户数量超1,580万户,较上年末增长12%;托管客户资产规模突破12万亿元,较上年末增长18%。公司境外财富管理产品销售规模和收入实现翻倍,全球化布局持续推进。

机构股票经纪业务方面,公司继续保持市场领先地位,公募基金分仓佣金收入排名市场第一,QFI交易客户数量超300家。境外机构股票经纪业务市场份额在亚太地区保持领先。

公司金融市场业务通过多元策略布局,证券投资业务实现收入240.40亿元,同比增长23.95%,公司持续优化客群服务能力,融资融券和股票质押业务份额保持行业领先,信用资产质量持续提升。

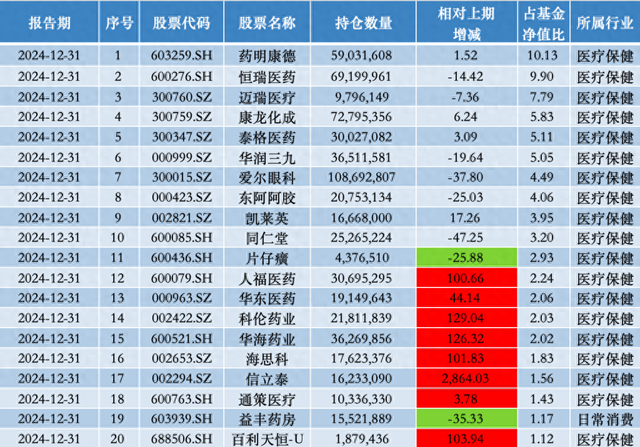

资产管理业务方面,规模稳步提升,截至报告期末,资产管理规模合计15,424.46亿元,私募资产管理业务市场份额13.43%,排名行业第一。华夏基金作为控股子公司,ETF规模保持行业龙头地位,债券基金、货币基金规模实现强势增长。

此外,公司持续提升全球风险管理能力,截至报告期末,公司净资本142,486,255,992.89元,风险覆盖率213.06%,流动性覆盖率和净稳定资金率均处于较高水平。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

发表评论

2025-03-27 02:24:26回复

2025-03-27 09:31:40回复

2025-03-27 02:55:06回复

2025-03-27 07:08:22回复