行情回顾及主要观点:

港股上周受科技板块回调带动收跌,但红利板块维持上涨:恒生港股通中国央企红利全收益指数上涨2.24%,恒生全收益指数下跌1.06%,恒生科技全收益指数下跌2.58%。恒生一级行业中,原材料、必需性消费业领涨,资讯科技业、可选消费领跌。(数据来源:Wind,截至2025/3/14)

资金面上,南向资金流入强劲,被动型外资维持流入。南向资金上周净流入接近576亿元,规模较前一周进一步扩大。外资方面,截至上周三,EPFR数据显示外资从海外中资股净流出0.1亿美元,而前一周为净流入8.4亿美元。其中,主动型外资流出5.1亿美元,流出规模较前一周略有扩大;被动型外资上周净流入5.0亿美元,流入规模较前一周有所缩窄。

科技盈利、经济企稳与政策预期是支撑港股相对收益的三重逻辑。近期恒生指数维持强势表现,部分热点领域呈现扩散态势。港股相对收益的支撑因素有三:其一,科技企业盈利状况良好,港股科技股近期财报整体超出市场预期,未来科技股的业绩预期与兑现有望继续为市场提供支撑;其二,经济稳定迹象开始显现,年初以来的经济金融数据整体与市场预期相符,其中地产等领域表现较为突出,3月的经济金融数据将成为关键验证点;其三,在政策预期方面,两会的积极定调已经为市场注入信心,后续需关注增量政策的实施及其成效。

港股央企红利的股息率更高、估值更低。恒生港股通中国央企红利指数股息率达7.20%(vs中证红利6.30%),PB为0.60,PE为6.17。其全收益指数自2021年初以来累计收益97%,相对恒生全收益指数超额收益95%。(数据来源:Wind,截至2025/3/14)。

展望后市,国内降息周期下的低利率环境、经济弱复苏的背景均利好红利策略,市值管理指挥棒下央国企的分红意愿和能力均较强,港股通央企红利的股息率优势显著,配置价值较高。

港股通央企红利ETF(代码:513920)简介

华安港股通央企红利ETF跟踪恒生港股通中国央企红利指数,旨在反映可通过港股通买卖并且第一大股东为内地央企的香港上市且拥有高股息的证券的整体表现。随着央企改革持续推进,该产品将有助于投资者把握央企估值重塑的投资机遇。

华安港股通央企红利ETF(513920)跟踪恒生港股通中国央企红利指数,是全市场首支叠加港股、央企、红利三重属性的ETF。场外相关产品有:华安恒生港股通中国央企红利ETF联接A(020866)/联接C(020867)。

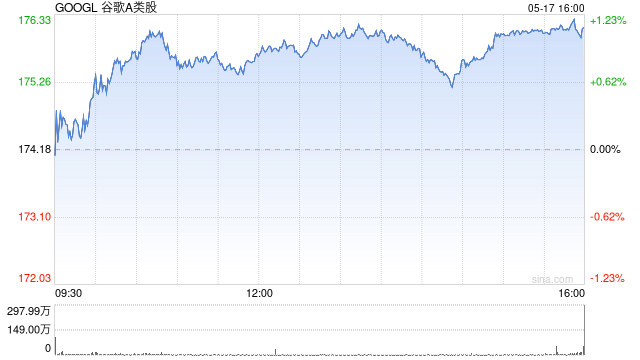

港股通央企红利ETF(513920)上周表现

交易代码

基金名称

净值

规模(亿元)

周成交额(亿元)

513920

华安港股通央企红利ETF

1.4139

33.15

8.82

数据来源:Wind,华安基金,截至2025/3/14

港股通央企红利指数前十大权重股表现情况

证券代码

证券名称

权重

恒生一级行业

近12月股息率

周涨跌幅

6881.HK

中国银河

4.0%

金融业

3.8%

7.5%

1288.HK

农业银行

3.9%

金融业

7.6%

4.9%

1336.HK

新华保险

3.7%

金融业

4.9%

12.6%

0998.HK

中信银行

3.7%

金融业

8.9%

5.3%

1359.HK

中国信达

3.5%

金融业

3.9%

5.8%

1339.HK

中国人民保险集团

3.5%

金融业

5.4%

7.0%

1398.HK

工商银行

3.4%

金融业

8.7%

0.7%

0939.HK

建设银行

3.3%

金融业

9.5%

1.0%

6818.HK

中国光大银行

3.2%

金融业

9.4%

2.6%

0267.HK

中信股份

3.1%

综合企业

6.0%

0.8%

数据来源:Wind,华安基金,截至2025/3/14

发表评论

2025-03-19 01:48:19回复

2025-03-19 02:38:35回复

2025-03-19 03:06:27回复

2025-03-19 06:04:10回复

2025-03-19 02:19:34回复

2025-03-18 18:46:30回复

2025-03-18 19:30:04回复