专题:中字头券商航母来了?传中金、银河将合并

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

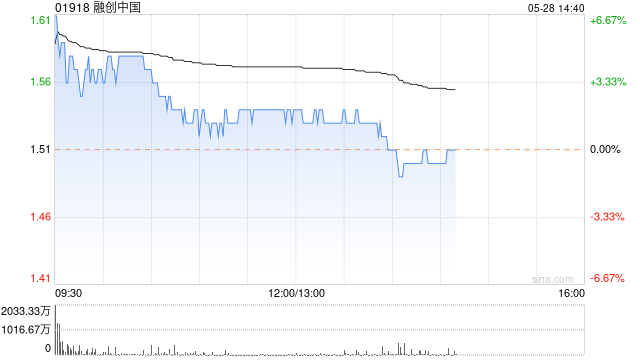

2月26日,中金公司、银河证券合并消息再度传出,两者A股股价随后双双涨停。

中金公司、银河证券控股股东皆为中央汇金。2023年10月,银河证券原董事长陈亮接任中金公司掌门人,而有深厚中金工作背景的王晟则升任银河证券董事长,被市场视为两者合并的前奏信号。

“如果两者能顺利合并,中金公司旗下经纪业务、财富管理相关业务或将逐步划归银河证券,中金公司则集中精力做强投行业务;银河证券投行业务或将划至中金公司,进一步聚焦经纪业务这一传统优势业务。”有资深券商业内人士对21世纪经济报道记者表示。

在业内人士看来,中金公司以投行见长,银河证券传统经纪业务优势显著。中金公司旗下中金财富近年来在财富管理转型上走在前列,银河证券的经纪业务叠加中金财富的财富管理转型,有望碰出更大业务机会。

当日,记者就此求证中金、银河,未获回应。

不过随后中金公司公告称,公司未得到任何来自政府部门、监管机构或公司股东有关上述传闻的书面或口头的信息。经公司与控股股东中央汇金投资有限责任公司确认,控股股东不存在筹划上述传闻所称事项或其他涉及公司的应披露而未披露的重大事项,公司亦无应披露而未披露的信息。银河证券亦对此发布类似口径。

协同效应

实现1+1>2效果,是券商合并的一大目标。

在多位受访人士看来,中金公司+银河证券合并若能成功,业务能达到协同效应,做到“1+1>2”。

成立于1995年的中金公司,是中国内地首家中外合资投资银行,这使得其在投行、海外业务上具有天然优势。

投行业务上,中金公司A股投行承销总规模常年位列行业前三;港股方面,中金公司更常年位列中资券商第一。

海外业务上,中金公司早在1997年即在香港设立全资子公司,成为第一家布局香港的中资券商。目前,其已经以香港为境外业务的“桥头堡”,在全球七大国际金融中心设立了分支机构,包括香港、纽约、伦敦、新加坡、东京、法兰克福、旧金山。

值得注意的是,中金公司七大国际金融中心中,位于东南亚的只有新加坡。而东南亚,恰为银河证券海外业务的集中发力之地与优势所在。

2017年以来,银河证券通过收购马来西亚联昌集团旗下证券业务的方式,迅速扩大东南亚版图,如今已经在新加坡、马来西亚、印尼、泰国具备显著优势,同时在十余个东南亚国家和地区有所布局,成为亚洲地区网络布局最广阔的投资银行之一。

“中金公司是自建团队,银河证券以收购迅速扩大东南亚版图。二者合并以后,在海外业务上可以相互借力。”某投行人士告诉记者。

除了投行、海外业务的优势互补,有券商资深人士分析,中金公司与银河证券在财富管理业务上同样可以彼此助力。

银河证券以经纪业务起家,其传统经纪业务优势明显。而中金公司传统经纪业务体量较小,其收购中投证券之后,将其打造为以新型财富业务见长的中金财富。

“中金财富在财富管理转型方面表现突出,具有一定行业领先性。银河证券的经纪业务优势叠加中金财富的财富管理转型优势,有望激发全新活力。”上述券商人士表示。

头部格局生变

尽管中金+银河合并未落地,但其传闻已引发业界关注。随着“国泰君安+海通证券”并购进展加速,头部券商的竞争格局或将生变。

从总资产规模来看(按2024年中报数据计算),中金公司+银河证券合并后,总资产将达13654.13亿元,排在国泰君安+海通证券(16194.75亿元)、中信证券(14950.12亿元)之后,与中信证券的差距仅为1295.99亿元。

“中金公司+银河证券,尽管各项主要财务数据未能超越中信证券,但与中信证券的差距并不算太大。外加国泰君安与海通证券合并后,总资产反超中信证券,这使得中信证券老大之位面临不小压力。”某券商资深人士分析道,“如果中信证券想长期保住‘券业一哥’之位,可能需要合并其他券商。”

事实上,2024年11月,中信证券、中信建投总经理“互换”,也曾引发合并传闻。

不过,上述券商人士分析道,上述两家券商合并的最大障碍在于控股股东差异,中信证券隶属于中信集团,中信建投实控人则为北京国资。如果中央能牵头推进二者合并,可实践性或相对较高。

(文章来源:21世纪经济报道)

发表评论

2025-02-27 01:20:19回复

2025-02-27 07:46:04回复

2025-02-27 11:23:11回复

2025-02-27 12:38:19回复

2025-02-27 06:54:56回复

2025-02-27 06:20:18回复

2025-02-27 05:52:46回复