牛钱网

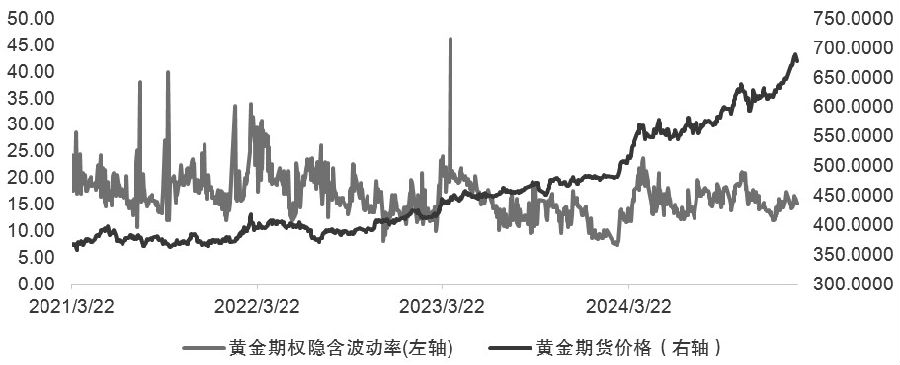

2025年伊始,国际黄金市场便呈现出独特的发展态势。在美国潜在关税政策和全球央行持续购金的双重推动下,黄金价格不断创出新高,截至上周五收盘,上期所黄金主力期货价格为686.74元/克。然而,与价格的剧烈波动形成鲜明对比的是,截至上周五,黄金期权的隐含波动率为16.27%,处于历史50%分位数下方。这种市场特征为期权投资策略的制定提供了独特的机会窗口。

当前黄金市场呈现出多重特征。一方面,美国可能加征黄金进口关税的预期导致COMEX黄金与伦敦黄金之间出现显著的价格差异。这种价差的存在激发了期现套利需求,推动伦敦黄金现货市场需求快速上升,并导致现货租赁利率同步攀升。另一方面,全球央行的购金需求持续强劲,2024年购金总量已连续第三年突破1000吨,为金价上涨提供了坚实的基本面支撑。

在这种市场环境下,期权隐含波动率的相对温和水平似乎与市场的剧烈变动存在一定程度的背离,这种背离为期权策略的制定提供了独特的机会。通过深入分析市场特征,我们认为多层次的期权策略组合可能适合目前的黄金市场。

第一,构建反向比率价差策略,策略的核心是买入1手的较高行权价看跌期权(实值),同时卖出2手较低行权价看跌期权(平值附近),通过这种结构,在金价上涨时可以获得盈利,在金价下跌时则有一定的风险敞口。

从理论基础来看,该策略的收益来源主要包括三个方面:方向性收益、波动率变化收益以及时间价值衰减。在当前市场环境下,隐含波动率处于历史中位数水平,这意味着买入期权的成本相对合理,同时卖出期权也能获得适度的权利金收入。这种波动率环境为策略的实施提供了良好的成本基础。

第二,考虑到金价仍有上行动能,但上涨空间可能逐渐受限,可以构建牛市价差策略。通过买入较低行权价的看涨期权,同时卖出较高行权价的看涨期权,既可以降低权利金成本,又能获得上涨空间内的盈利机会。

当然策略也面临着一定的风险。一是需要密切监控美国关税政策的最新进展,这是影响当前市场走势的关键因素。二是要持续关注COMEX与伦敦黄金价差的变化,这种价差的波动可能影响套利空间,进而影响市场定价。同时,还需要注意美联储货币政策动向,这可能对美元指数和美债收益率产生影响,进而影响黄金价格走势。

在反向比率价差策略本身的风险方面,主要注意的是对该策略较高的下行风险的控制,可以设置一定的止损点。同时,需要持续监控期权合约流动性情况,实值期权合约流动性相对偏弱,投资者需要防范市场环境发生变化时,因流动性问题无法及时平仓的风险。同时,也可根据波动率期限结构的变化,适时调整策略组合的权重,并根据时间价值衰减情况进行换月操作。

发表评论

2025-02-24 12:16:06回复

2025-02-24 11:01:13回复

2025-02-24 20:59:21回复

2025-02-24 16:00:07回复

2025-02-24 14:06:14回复

2025-02-24 12:28:28回复

2025-02-24 11:10:04回复

2025-02-24 13:35:06回复